Vejledning om indkomst- og beskæftigelseskravet for ret til dagpenge

Beskæftigelsesministeriets vejledning nr. 9062 af 31/1 2023.

Indledning

I bekendtgørelse nr. 107 af 30. januar 2023 er der fastsat regler om indkomst- og beskæftigelseskravet for ret til dagpenge.

Bekendtgørelsen fastsætter regler om optjening af ret til dagpenge på baggrund af indkomstkravet, genoptjening af ret til dagpenge på baggrund af beskæftigelseskravet, optjeningsperioden og forlængelse af denne samt beskæftigelseskonto med fleksibel genoptjening af dagpengeretten. Der henvises til §§ 53, 54, 55 a og 56 i lov om arbejdsløshedsforsikring m.v. (loven).

I denne vejledning beskrives og uddybes bekendtgørelsens regler.

Denne vejledning erstatter vejledning nr. 10228 af 16. december 2019 om indkomst- og beskæftigelseskravet for ret til dagpenge.

For at have ret til dagpenge skal et medlem have været medlem af en a-kasse i minimum ét år og have optjent dagpengeret:

– Optjening sker på baggrund af indkomst (indkomstkravet), jf. § 4.

I optjeningsperioden skal der være indberettet et mindstebeløb, som opfyldes på baggrund af medlemmets indkomst, jf. § 3. For den enkelte måned kan der kun medregnes et vist maksimalt beløb.

– Genoptjening sker på baggrund af løntimer (beskæftigelseskravet), jf. § 12.

I optjeningsperioden skal der være indberettet mindst 1.924 løntimer for et fuldtidsforsikret medlem (deltidsforsikret 1.258 løntimer) til indkomstregisteret.

Indkomst- eller beskæftigelseskravet skal som hovedregel være opfyldt inden for en optjeningsperiode på de seneste 3 år forud for indplaceringstidspunktet.

Hvilket af de to krav, der gælder for det enkelte medlem, afhænger af medlemmets forudgående ledighedshistorik. Når et medlem anmoder om dagpenge, skal a-kassen derfor:

1) Afklare hvilket regelsæt medlemmet skal have dagpengeret efter – skal medlemmet have optjent ret til dagpenge på baggrund af et indkomstkrav eller et beskæftigelseskrav.

2) Placere den 3-årige optjeningsperiode og undersøge, om der inden for optjeningsperioden er indkomst/løntimer nok til at opfylde kravet for ret til dagpenge.

3) Undersøge om den 3-årige optjeningsperiode kan forlænges, hvis indkomst- eller beskæftigelseskravet ikke er opfyldt inden for den ordinære optjeningsperiode.

4) Indplacere medlemmet i en dagpengeperiode, hvis betingelserne for ret til dagpenge er opfyldt.

Til § 1 – Område og begreber

Til stk. 2

Det er et helt centralt element i loven, at administrationen i videst muligt omfang skal ske på grundlag af oplysninger i indkomstregisteret og andre offentlige registre, herunder CVR-registeret og skatteregistre (herunder oplysninger fra medlemmets årsopgørelse og momsregisteret), jf. lovens § 90 b.

Det betyder, at oplysningerne i de offentlige registre skal lægges til grund ved administrationen, hvis indberetningen af oplysningerne til registrene er sket i overensstemmelse med den lovgivning, som regulerer de relevante registre.

Anvendelse af de pågældende oplysninger sker imidlertid under hensyntagen til den generelle administrationsregel. Det betyder, at hvis det ikke er muligt at indhente relevante oplysninger i offentlige registre, eller der mangler oplysninger i registeret, eller oplysningerne er fejlbehæftet eller oplysningerne ikke er indberettet i overensstemmelse med den lovgivning, som regulerer de relevante registre eller lignende, kan der dog lægges andre oplysninger til grund. Tilsvarende gælder, hvis der er fejl i oplysningerne i de offentlige registre, og a-kassen bliver opmærksom herpå, f.eks. ved at medlemmet forud for kassens afgørelse gør opmærksom herpå.

Det er ikke muligt at give en udtømmende beskrivelse af mulige fejl, mangler m.v., men de kan fx være:

– At det er åbenlyst, at arbejdsgiveren mangler at indberette til indkomstregisteret, da tidsfristen er overskredet, jf. § 4, stk. 1, i lov om et indkomstregister.

– At der ikke er oplyst løntimer i forbindelse med indberetning af en A- og B-indkomst, hvoraf der betales arbejdsmarkedsbidrag.

– At der konsekvent indberettes 160,33 løntimer på trods af, at der i perioden også er indberettet sygedagpenge eller medlemmet på dagpengekortet har oplyst, at der er afholdt ferie med feriegodtgørelse.

– At der indberettes 160,33 løntimer for medlemmer på fast nedsat tid.

– At der for medlemmer, som er omfattet af en timenorm (fuld tid) indberettes et andet løntimetal end 160,33. Dette gælder også for medlemmer, hvor normtiden er mindre eller mere end 160,33 løntimer pr. måned.

– At det indberettede løntimetal eller indtægtens størrelse langt fra modsvarer lignende indberetninger fra tidligere perioder.

– At der er et åbenlyst misforhold mellem indtægtens størrelse og antallet af løntimer sammenlignet med lignende indberetninger fra tidligere perioder.

– At der er indberettet G-dage uden indberetning af fratrædelsesdato.

– Åbenlyst forkerte periodeangivelser, fx perioder i fremtiden eller perioder langt bagud i tid (før 1. januar 2008, som er tidspunktet for oprettelsen af indkomstregisteret).

Det anses således ikke som en fejl i indkomstregisteret, hvis der ikke foreligger oplysninger som følge af, at indberetningsfristen til indkomstregisteret endnu ikke er overskredet. Er der fx tale om en arbejdsgiver, som efter reglerne om frist for indberetning til indkomstregisteret, jf. § 4, stk. 1, i lov om et indkomstregister, senest skal indberette den 10. i måneden efter udløbet af den kalendermåned, oplysningerne vedrører, betragtes det ikke som en mangelfuld indberetning, hvis a-kassen den 5. i samme måned ikke kan tilgå oplysninger vedrørende den forudgående kalendermåned. Hvis der derimod i eksemplet (fortsat) mangler oplysninger efter den 10. i måneden efter udløbet af den kalendermåned, oplysningerne vedrører, kan det betragtes som en fejl.

Adgangen til at lægge andre oplysninger end oplysninger fra indkomstregisteret til grund for en afgørelse er ikke begrænset til kun at vedrøre fejl, mangler m.v., som skyldes arbejdsgiverne. Det kan også omfatte situationer, hvor Skatteforvaltningens udstilling af data beror på forsinkelser fx som følge af datanedbrud i Skatteforvaltningen eller ”kø” i Skatteforvaltningens validering/behandling af data m.v. Andre situationer kan også forekomme.

A-kassen skal i denne situation ikke afvente, at oplysningerne i indkomstregisteret er korrigeret i overensstemmelse med gældende regler herom.

Det er en forudsætning, at disse andre oplysninger kan dokumenteres på anden vis. Dette kan fx ske via arbejdskontrakt, lønsedler, arbejdsgivererklæringer, udbetalingsoplysninger fra kommuner mv. Der henvises til bekendtgørelse om krav til a-kassernes kontrol og administration, hvor der er fastsat nærmere regler om anden dokumentation end indkomstregisteroplysninger.

Udenlandsk indkomst, der ikke indberettes til indkomstregisteret, kan også indgå i opgørelsen, jf. § 30. A-kassen skal sikre sig, at der foreligger fornøden dokumentation for, at betingelserne for at kunne medregne den udenlandske indkomst, er opfyldt. Der henvises til bekendtgørelse om krav til a-kassernes kontrol og administration, hvor der er fastsat nærmere regler om anden dokumentation end indkomstregisteroplysninger.

I forhold til oplysninger om B-indkomst i indkomstregisteret bemærkes, at det følger af skattelovgivningen, at ikke al B-indkomst er omfattet af en indberetningspligt til indkomstregisteret (det drejer sig typisk om indtægt for arbejde for privatpersoner – fx musikeren, som har spillet ved et bryllup). I disse tilfælde er der ikke tale om, at der er fejl eller mangler ved indberetningen til indkomstregisteret, da der netop ikke består en indberetningspligt. Denne form for B-indkomst skal derfor i stedet tages fra medlemmets årsopgørelse. For indkomstår, hvor der endnu ikke foreligger en årsopgørelse, kan ikke-indberetningspligtig B-indkomst medregnes, hvis medlemmet kan dokumentere indkomsten over for a-kassen og samtidig erklærer, at indkomsten ikke senere vil indgå i regnskabet i en selvstændig virksomhed.

Til § 2

Til nr. 1

”Indkomstkravet” er det krav til omfanget af indkomst, der skal være opfyldt for at få ret til dagpenge, jf. lovens § 53, stk. 2 og 3, og bekendtgørelsens §§ 4- 6.

Til nr. 2

Ved ”indkomstloftet” forstås det højeste beløb, et medlem kan medregne til indkomstkravet pr. måned, jf. lovens § 53, stk. 2. Indkomstloftet fremgår af § 4 og udgøres dels af et samlet beløb for optjeningsperioden, dels af et maksimalt beløb pr. måned.

Til nr. 3

”Beskæftigelseskravet” er det krav til antallet af timer, der skal være opfyldt for at genoptjene retten til dagpenge, jf. lovens § 53, stk. 8. Beskæftigelseskravet fremgår af §§ 12-20.

Til nr. 4

”Optjeningsperioden” er de kalendermåneder, inden for hvilke indkomst- og beskæftigelseskravet skal være opfyldt, jf. lovens § 53, stk. 2 og 8. Optjeningsperioden fremgår af § 21.

Til nr. 5

Det fremgår af § 4 i lov om et indkomstregister, at indberetning af oplysninger efter § 3 skal foretages senest den 10. i måneden efter udløbet af den kalendermåned, oplysningerne vedrører. I januar måned skal indberetning dog foretages senest den 17. januar. Hvis fristen efter 1. eller 2. pkt. udløber en lørdag, søndag eller helligdag, skal indberetning ske senest den følgende hverdag. For arbejdsgivere, der er omfattet af reglerne om fremrykket afregning af kildeskat og arbejdsmarkedsbidrag (ministerier, regioner og kommuner og anden offentlig virksomhed mv.), skal der for bagudlønnede ske indberetning senest den sidste hverdag (bankdag) i den måned, hvor indkomsten udbetales. For forudlønnede er fristen senest den første hverdag (bankdag) i den måned, som indkomsten vedrører. Der henvises til bekendtgørelse om et indkomstregister.

Ved den nærmere fastlæggelse af indberetningstidspunktet skal a-kassen lægge de oplysninger til grund, som er indberettet til indkomstregisteret senest kl. 23.59.59 dagen forud for den dag, pågældende melder sig ledig. Afgørende herfor er Skatteforvaltningens ”modtagerstempel”, der indeholder oplysninger om tidspunktet for den modtagene indberetning.

Skatteforvaltningens ”udstillingsstempel” – det tidspunkt, hvor indberettede data er tilgængelig for a-kassen i indkomstregisteret - vil tidsmæssigt altid være senere end ”modtagerstempel” og kassernes mulighed for at få adgang til data er således beroende på udstillingstidspunktet.

Hvis ”udstillingsstempel” ligger senere end kl. 23.59.59 dagen før ledighedsmeldelsen, men ”modtagerstemplet” er før kl. 23.59.59, kan a-kassen medtage dette i sin sagsbehandling, hvis oplysningerne er tilgængelige på det tidspunkt, hvor kassen indhenter data (”indkomstkald”).

Hvis data i indkomstregisteret ikke er udstillet (”udstillingsstempel”), men indberetningen (”modtagerstempel”) er før kl. 23.59.59 dagen før ledighedsmeldelsen på det tidspunkt, hvor a-kassen indhenter data (”indkomstkald”), kan kassen dog lægge andre oplysninger til grund for opgørelsen af indkomst- og beskæftigelseskravet for lønmodtagere og beregningen af dagpengesatsen for lønmodtagere, jf. ovenfor til § 1, stk. 2.

Til nr. 6

”Indberetningsperioden” svarer til det lønperiodebegreb, som benyttes ved indberetninger til indkomstregisteret i forhold til Skatteforvaltningens indberetningsvejledning til indkomstregisteret.

Til nr. 8

”Indkomståret” er det kalenderår, der går forud for årsopgørelsen. I de tilfælde, hvor virksomhedens regnskabsår ikke er sammenfaldende med kalenderåret, er indkomståret den periode, som den skattemæssige opgørelse af indkomst og fradrag vedrører, det vil sige virksomhedens regnskabsår.

Til nr. 9

”Gennemført uddannelse”

Det krav, der stilles i § 54 i loven for, at uddannelsen kan give ret til dagpenge på dimittendvilkår. Det bemærkes, at et medlem, der har opnået ret til dagpenge ved at opfylde et indkomst- eller beskæftigelseskrav efter § 53, stk. 3, nr. 4, og § 53, stk. 9, nr. 4, i loven, ikke er omfattet af sprogkravet.

Til nr. 10

”Sprogkrav”

Det krav om dansk kundskaber, der stilles til dimittender for at kunne få udbetalt dagpenge. Kravet sikrer, at det ledige medlem har en vis sproglig kompetence, som sikrer, at medlemmet kan begå sig på det danske arbejdsmarked.

Til nr. 11

”Tilknytningskravet”

Det krav om beskæftigelse, der stilles til dimittender, der har haft en tilknytning til det danske arbejdsmarked, og dermed har vist, at de kan begå sig på det danske arbejdsmarked. Opfyldelsen af beskæftigelseskravet er subsidiært i forhold til opfyldelse af sprogkravet. Det betyder, at a-kassen først skal vurdere, om sprogkravet er opfyldt. Hvis ikke medlemmet opfylder sprogkravet, skal a-kassen undersøge, om medlemmet opfylder tilknytningskravet.

Til § 3

Til stk. 1

Ved opgørelsen af, om indkomstkravet er opfyldt, skal a-kassen lægge oplysningerne i indkomstregisteret og oplysninger fra årsopgørelsen til grund. Der henvises til vejledningsteksten ovenfor til § 1, stk. 2. A-kassen skal desuden lægge medlemmets oplysninger om B-indkomst, hvoraf der skal betales arbejdsmarkedsbidrag, men som ikke er indberetningspligtig til indkomstregisteret, til grund, når denne endnu ikke fremgår af årsopgørelsen.

Både skattemæssigt overskud fra selvstændig hoved- og bibeskæftigelse kan indgå til opfyldelse af indkomstkravet.

Indtægt fra formueforvaltning og fritidsbeskæftigelse kan derimod ikke indgå i opgørelsen af indkomstkravet.

Til stk. 2

Støttet arbejde

Løntilskudsordninger med opkvalificering som primært formål

I beskæftigelsesministeriets lovgivning herunder til lov om en aktiv beskæftigelsesindsats findes en række muligheder for at etablere job med løntilskud. Fælles for disse ordninger er blandt andet, at løntilskuddet er betinget af, at der ansættes en person med en vis forudgående ledighed. Muligheden for at give løntilskud i disse tilfælde skal ses på baggrund af et ønske om at sikre, at ledige med manglende tilknytning til arbejdsmarkedet kan opnå ansættelse på ordinære arbejdspladser med det formål at opkvalificere dem.

Der kan ikke optjenes ret til dagpenge ved disse former for ansættelse med løntilskud.

Det betyder, at fx ansættelse med løntilskud, voksenlærlinge og vikaransættelser i forbindelse med jobrotation ikke kan medregnes til opgørelse af beskæftigelseskravet.

Fleksjob og seniorjob

Fleksjob etableret i henhold til kapitel 13 i lov om en aktiv beskæftigelsesindsats og seniorjob efter lov om seniorjob betragtes som støttet arbejde og kan ikke bruges til at optjene ret til dagpenge.

Andre løntilskudsordninger uden for beskæftigelsesministeriets område

Fælles for disse ordninger er, at de ikke har opkvalificering af ledige med manglende tilknytning til arbejdsmarkedet som primært formål. Derimod har ordningerne forskellige erhvervspolitiske formål. Disse ordninger kan sidestilles med ordinært arbejde i den udstrækning, der er indberettet løntimer i forbindelse med deltagelse i ordningerne.

Skånejob

Skånejob, der etableres i henhold til kollektive overenskomster, anses for arbejde, der er udbudt på almindelige løn- og arbejdsvilkår, og kan således medregnes til opfyldelse af beskæftigelseskravet, medmindre der er ydet offentligt løntilskud til beskæftigelsen.

Udbetaling af tabt arbejdsfortjeneste efter § 42 eller plejevederlag eller efter § 120 i lov om social service, er A-indkomst for modtageren, og der betales arbejdsmarkedsbidrag heraf.

Disse ydelser indgår ikke ved opgørelsen af indkomstkravet. Det bemærkes, at optjeningsperioden kan forlænges som følge af periode med udbetaling af visse ydelser, jf. § 21, stk. 2.

Til stk. 3

Der skal være tale om indtægt, der ifølge de skatteretlige regler er en arbejdsindkomstrelateret indtægt. Det betyder, at kun indtægt, hvoraf der skal betales arbejdsmarkedsbidrag, kan indgå i opgørelsen. Dagpenge og andre overførselsindkomster, hvoraf der ikke betales arbejdsmarkedsbidrag, kan ikke medregnes til indkomstkravet.

I forhold til indkomst, der er opnået ved lønarbejde, kan denne kun medregnes, hvis den er optjent i et sædvanligt beskæftigelsesforhold, der er i overensstemmelse med gældende overenskomster, eller i øvrigt er udført på almindelige løn- og arbejdsvilkår.

Det betyder, at indtægt fra beskæftigelse, hvortil der er ydet offentligt tilskud til lønnen efter lov om en aktiv beskæftigelsesindsats eller efter lov om seniorjob, ikke kan medregnes ved opgørelsen af indkomst- og beskæftigelseskravet. Selv om indkomst fra f.eks. ansættelse med løntilskud eller seniorjob er A-indkomst og arbejdsmarkedsbidragspligtig, kan støttet arbejde dog ikke medregnes til indkomstkravet, da der ikke er tale om sædvanlig løn- og arbejdsvilkår. Oplysninger herom i forhold til lov om en aktiv beskæftigelsesindsats fremgår af det fælles it-baserede datagrundlag (DFDG).

Som følge af, at indkomstkravet opgøres på baggrund af blandt andet al A-indkomst, der er indberetningspligtig til indkomstregisteret, vil optjent feriegodtgørelse i et ansættelsesforhold blive medregnet til indkomstkravet på det tidspunkt, hvor de bliver beskattet. Skat af indbetalt feriegodtgørelse til feriekonto eller en anden arbejdsgiveradministreret ferieordning afregnes og indberettes til indkomstregisteret hver måned (sammen med den ordinære løn), og ikke på tidspunktet for ferieafholdelsen. For fratrædende funktionærer, der under ansættelsen har ret til ferie med løn, beskattes tilgodehavende feriegodtgørelse ved fratrædelsen. Feriegodtgørelse overføres herefter til feriekonto.

Det betyder, at afholdt ferie med feriegodtgørelse medregnes til opgørelsen af indkomstkravet på det tidspunkt, hvor ferien optjenes, og ikke på det tidspunkt, hvor ferien holdes.

Indkomstbegrebet svarer til indkomstbegrebet for beregning af dagpengesatsen, jf. bekendtgørelse om beregning af dagpengesatsen.

Eget pensions- og ATP-bidrag fremgår af indkomstregisteret.

Til stk. 4

Ved ”løntimer” forstås de timer, for hvilke en arbejdsgiver har udbetalt løn, eller som dækkes af en udbetalt løn, jf. § 3 i lov om et indkomstregister. Der henvises til vejledningsteksten ovenfor til § 3, stk. 3. Der skal være tale om løn eller løntimer for et personligt arbejde i et tjenesteforhold, hvor lønnen er arbejdsmarkedsbidragspligtig A-indkomst for den ansatte.

Ved fuld tid forstås altid 160,33 timer pr. måned. Timetallet fremkommer ved, at 37 timer pr. uge ganges med 52 uger divideret med 12 måneder. Der er derfor tale om en matematisk afrunding, når en måned er fastsat til 160,33, idet det bemærkes, at det reelle timetal matematisk er 160 1/3 timer.

Det betyder, at når beskæftigelseskravet på 1.924 timer skal opfyldes på 12 måneder er opgørelsen således: 12 måneder gange 160,33 timer= 1.923,96. Hvis der var benyttet et brøktal, ville resultatet have været 1.924 timer. Administrativt modsvarer resultatet 1.923.96 timer altså 1.924 timer (fuld tid).

Til stk. 5

Ved ”ukontrollabel arbejdstid” forstås et medlems arbejdstid, hvis der ikke efter reglerne om indberetning af løntimeoplysninger til indkomstregisteret, skal foreligge løntimer som beskrevet i stk. 1, eller vederlaget ydes som B-indkomst.

Det er således oplysningerne i indkomstregisteret om løntimer henholdsvis Ingen forhold mellem løn og timer (felt 0200 og 0220), der er afgørende for denne vurdering.

A-kassen skal lægge oplysningerne om løntimer i indkomstregisteret til grund for den videre sagsbehandling.

For en nærmere vejledning om disse forhold henvises til Skatteforvaltningens ”Indberetningsvejledning, 8.1. Detailoplysninger om løntimer”.

Der henvises til § 14, stk. 2, vedrørende omregning af ukontrollabel arbejdstid og B-indkomst til (løn)timer.

Til stk. 6.

Kun indberettede løntimer, indberettet indkomst og drift af selvstændig virksomhed i medlemsperioder kan medregnes ved opgørelsen af indkomst- og beskæftigelseskravet, jf. lovens § 53, stk. 15.

Løntimer, indkomst og overskud af selvstændig virksomhed, som ligger delvis inden for en medlemsperiode, kan medregnes forholdsmæssigt i forhold til antallet af kalenderdage i medlemsperioden.

Særligt om A-indkomst

Hvis det på grundlag af oplysninger i indkomstregisteret om ansættelses- og fratrædelsesdato klart kan konstateres, at hele ansættelsesforholdet(ene) ligger inden for en medlemsperiode, vil al indkomst eller alle løntimer i indberetningsperioden kunne medregnes.

Hvis en del af indkomsten eller løntimerne i en indberetningsperiode ligger uden for en medlemsperiode, og medlemmet har været beskæftiget i hele indberetningsperioden, kan indkomsten eller løntimerne medregnes forholdsmæssigt i forhold til antallet af kalenderdage.

Eksempel:

Et medlem har tidligere været indplaceret i en dagpengeperiode og har opbrugt sin dagpengeret. Medlemmet har efterfølgende været i beskæftigelse og melder sig ledig den 1. juli 2018. Optjeningsperioden går 3 år tilbage. Det vil sige, at optjeningsperioden begynder den 1. juli 2015. Imidlertid har medlemmet ikke været medlem i hele optjeningsperioden. Pågældende var kun medlem i halvdelen af august 2015. Indberetningsperioden august måned 2015 dækker tiden 1. august til 31. august 2015.

I denne periode er der udbetalt løn for 120 timer. Der vil kunne medregnes 17/31 x 120 timer for denne indberetningsperiode til opfyldelse af beskæftigelseskravet, da kun beskæftigelse i medlemsperioder kan medregnes.

Særligt om selvstændig virksomhed

Kun overskud af selvstændig virksomhed, der kan periodiseres til en medlemsperiode, kan medregnes til indkomst- og beskæftigelseskravet. Det betyder, at et medlem, der ikke har været medlem i hele regnskabsåret, kun vil kunne medtage den del af overskuddet, der kan periodiseres til medlemsperioden ved opgørelsen af indkomst- eller beskæftigelseskravet. Overskuddet deles med det antal måneder, regnskabet dækker. I de tilfælde, hvor der ikke har været medlemskab i en hel måned, fordeles det beregnede månedlige overskud i forhold til antallet af kalenderdage.

Til § 4 – Opfyldelse af indkomstkravet

Reglerne om opfyldelse af indkomstkravet og beskæftigelseskravet skal ses i tæt sammenhæng med reglerne om fastlæggelsen af optjeningsperioden, jf. § 21, reglerne om indplacering og forbrug af dagpenge, jf. bekendtgørelse om dagpengeperioden, og reglerne om opgørelse af beskæftigelseskontoen, jf. § 23.

Hvis der ikke er timer på beskæftigelseskontoen, hvis timerne er forældet, eller hvis medlemmet ikke har en gældende indplacering, skal medlemmet opfylde et indkomstkrav.

Timerne på beskæftigelseskontoen er forældede, hvis de er indberettet forud for optjeningsperioden.

Disse principper gør sig også gældende i forhold til medlemmer, der ikke har en beskæftigelseskonto den dag, de melder sig ledige.

Til stk. 1

Retten til dagpenge er betinget af,

1) at et fuldtidsforsikret medlem som lønmodtager inden for de seneste 3 år har fået indberettet mindst 254.328 (2023) i henhold til lov om et indkomstregister (indkomstkrav). Der vil dog højest kunne medregnes 21.194 kr. (2023) pr. måned (indkomstloft). Begge beløb er før skat og arbejdsmarkedsbidrag, altså bruttobeløb.

2) Et deltidsforsikret medlem skal som lønmodtager inden for de seneste 3 år have fået indberettet mindst 169.548 kr. (2023) i henhold til lov om et indkomstregister (indkomstkrav). Der vil dog højest kunne medregnes 14.129 kr. (2023) pr. måned (indkomstloft).

Deltidsforsikrede skal således også bruge et år til at optjene retten til dagpenge. Indkomstloftet for deltidsforsikrede betyder, at arbejde på fuld tid kun medregnes op til indkomstloftet for deltidsforsikrede.

Der henvises til § 3, stk. 1 for så vidt angår selve indtægtsgrundlaget.

Til stk. 2

Det indkomstkrav og indkomstloft, der gælder i den konkrete sag, er det indkomstkrav/indkomstloft, som gælder for det år, hvor medlemmet bliver indplaceret i en dagpengeperiode, jf. bekendtgørelse om dagpengeperioden. Dette gælder selv om hele eller dele af indkomsten er optjent i et tidligere år.

Det betyder, at indkomstkravet kan optjenes i løbet af 12 måneder. Et medlem, som indplaceres i dagpengeperioden den 1. august 2023, skal dermed opfylde det regulerede indkomstkrav for 2023, og kan medregne al indkomst i optjeningsperioden i forhold til indkomstloftet for 2023, uanset om indkomsten er optjent i f.eks. 2022 og 2021.

Til stk. 3

Indkomstkravet for fuldtidsforsikrede lønmodtagere reguleres én gang om året pr. 1. januar med tilpasningsprocenten efter lov om en satsreguleringsprocent tillagt 2 procentpoint. Det regulerede beløb afrundes til det nærmeste hele kronebeløb, der kan deles med 12. Det afrundede beløb danner grundlag for det kommende års regulering af indkomstkravet.

Tilpasningsprocenten fastsættes hvert år i bekendtgørelse om satsreguleringsprocenten, tilpasningsprocenten og satstilpasningsprocenten samt puljebeløbet. Tilpasningsprocenten for et finansår er den procentvise ændring i årslønnen i lønåret i forhold til året forud for lønåret fratrukket 2 procentpoint, jf. § 3 i lov om en satsreguleringsprocent.

Det betyder, at tilpasningsprocenten tillagt 2 procentpoint afspejler den lønudvikling, der ligger til grund for satsreguleringsprocenten.

Indkomstkravet for deltidsforsikrede fastsættes hvert år som 2/3 af det regulerede og afrundede beløb for fuldtidsforsikrede. Det beregnede beløb afrundes til det nærmeste hele kronebeløb, der kan deles med 12.

Indkomstloftet pr. måned for både fuldtids- og deltidsforsikrede fastsættes ved at dele det regulerede indkomstkrav med 12.

Det regulerede beløb afrundes til nærmeste hele kronebeløb, der kan deles med 12. På den måde kan det månedlige indkomstloft fastsættes som et helt kronebeløb.

Til stk. 4

Ved opgørelsen af indkomstkravet kan der ikke medregnes indkomst, hvis de tilknyttede løntimer har dannet grundlag for en forlængelse af en tidligere dagpengeperiode, jf. lovens § 55, stk. 2. Det er en betingelse, at medlemmet faktisk har gjort brug af forlængelsen af dagpengeperioden. Baggrunden for dette er princippet om, at beskæftigelse, som én gang har dannet grundlag for en dagpengeret, ikke kan danne grundlag for en ny dagpengeret.

Til stk. 5

Medlemmer, som har gennemført en uddannelse af den i lovens § 54 nævnte art uden at pågældende opnår dagpengeret på grundlag heraf efter § 54, kan sammenlægge indkomst, jf. stk. 1, med den del af en uddannelse, der ligger forud for lønarbejdet. Der skal således være indberettet indkomst eller løntimer til indkomstregisteret for perioden efter uddannelsens afslutning, som herefter kan sammenlægges med perioden for uddannelse. En måneds uddannelse sidestilles med opfyldelse af indkomstloftet i stk. 1, nr. 1, jf. stk. 2, i en måned.

Tidspunktet for ret til dagpenge efter sammenlægning med perioder med uddannelse følger de almindelige regler, dvs., at medlemmet tidligst il have ret til dagpenge fra dagen efter indberetningen til indkomstregistret. Man kan dog medregne indkomst/løntimer, der ligger i den indberetningsperiode, hvor ledigheden indtræder, hvis indkomsten/løntimerne har betydning for opfyldelse af indkomst- eller beskæftigelseskravet. Der kan tidligst ske udbetaling af dagpenge fra første ledighedsdag, efter at indkomst- eller beskæftigelseskravet er opfyldt. Indkomsten/løntimerne kan medregnes forholdsmæssigt i forhold til antallet af kalenderdage i indberetningsperioden.

Det bemærkes i øvrigt, at sammenlægningsreglen forudsætter, at pågældende har været mellem under uddannelsen, idet kun arbejde mv i en medlemsperiode kan medregnes, dog undtaget uddannelse, der giver ret til dagpenge på dimittendvilkår, og hvor medlemmet er optaget i a-kassen efter lovens § 54.

Ved at have opnået ret til dagpenge på baggrund af uddannelse forstås, at medlemmet har søgt om og fået udbetalt dagpenge på grundlag af uddannelsen.

Det er kun uddannelse, der ligger i en medlemsperiode, der kan medregnes, jf. § 6, stk. 2. Det er videre en betingelse, at medlemmet har afsluttet sin uddannelse (dimitteret) af den i lovens § 54 nævnte art, men altså ikke fået udbetalt dagpenge på grundlag heraf.

Det er kun muligt at medregne perioder med uddannelse, hvor der ikke har været et medlemskab, hvis dagpengeretten udelukkende tildeles på grundlag af lovens § 54 (dimittendoptagelse).

I den situation, hvor dagpengeretten udelukkende er tildelt på grundlag af lovens § 54 (dimittendoptagelse), er der ikke mulighed for at medregne perioder med uddannelse uden krav om medlemskab.

Til stk. 6

Indkomsten, der kan medregnes til indkomstkravet efter § 4, skal tillægges værdien af eget pensionsbidrag med bortseelsesret efter pensionsbeskatningslovens § 19 og § 56, stk. 3 og 5, og eget ATP-bidrag i et lønmodtagerforhold og et pensionsselskabs indbetaling til en gruppelivsforsikring.

Til § 5

Til stk. 1-2

Oplysninger om indkomst, der indgår i indkomstkravet i § 4, indhentes fra følgende registre:

– A-indkomst indhentes fra indkomstregisteret i optjeningsperioden, jf. § 21.

– B-indkomst fra afsluttede indkomstår indhentes fra medlemmets afsluttede årsopgørelse i optjeningsperioden.

– B-indkomst i et eller flere indkomstår, der ikke indgår i de afsluttede årsopgørelser i optjeningsperioden, indhentes fra indkomstregisteret. B-indkomst, der ikke er indberetningspligtig til indkomstregisteret, dokumenteres via lønoplysninger eller lignende fra medlemmet. Det er en betingelse, at indkomsten ikke indgår i regnskabet i en selvstændig virksomhed.

– Overskud fra selvstændig virksomhed indhentes fra medlemmets afsluttede årsopgørelse i optjeningsperioden evt. efter fradrag for overførsel af beløb til medarbejdende ægtefælle.

– A-indkomst udbetalt til en ejer af et selskab, hvor pågældende har afgørende indflydelse, indhentes fra medlemmets afsluttede årsopgørelse i optjeningsperioden.

– Den selvstændiges ejerandel af overskud i et selskab, hvor personen har afgørende indflydelse, indhentes fra selskabets afsluttede årsopgørelse i optjeningsperioden, hvoraf selskabsskattegrundlaget fremgår.

Afgørende indflydelse vurderes efter lovens § 57 a, stk. 1, nr. 3.

Det bemærkes, at det er det beløb, der fremgår af medlemmets afsluttede årsopgørelser vedr. overskud fra selvstændig virksomhed, der kan medregnes til optjeningen af ret til dagpenge. Det gælder uanset om virksomhedens skattepligtige indkomst er takseret eller på anden måde skønsmæssigt ansat af skatteforvaltningen.

Medlemmets eller selskabets årsopgørelse kan først lægges til grund for optjeningen, når årsopgørelsen anses for afsluttet. Årsopgørelsen vil som udgangspunkt anses for afsluttet på følgende tidspunkter:

– Er der tale om overskud fra selvstændig virksomhed, der drives som enkeltmandsvirksomhed, anses årsopgørelsen for afsluttet den 2. juli i året efter indkomståret, da oplysningerne fremgår af medlemmets udvidede årsopgørelse/oplysningsskema med indberetningsfrist den 1. juli.

– Er der tale om ejerandel af overskud i et selskab, hvor medlemmet har afgørende indflydelse, anses selskabets årsopgørelse for afsluttet dagen efter selskabets indberetningsfrist. For selskaber med afsluttet regnskabsår i perioden 1. april til 31. december er indberetningsfristen 30. juni det følgende år, mens fristen for selskaber, der afslutter regnskabsår i perioden 1. januar til 31. marts, er den 1. september samme kalenderår

– Er der tale om A-indkomst udbetalt til en ejer af et selskab, hvor pågældende har afgørende indflydelse, anses årsopgørelsen for afsluttet den 2. maj i året efter indkomståret, da oplysningerne fremgår af medlemmets personlige årsopgørelse med indberetningsfrist den 1. maj, medmindre medlemmet har pligt til at aflevere en udvidet selvangivelse, hvor der er indberetningsfrist for det udvidede årsopgørelse/oplysningsskema med indberetningsfrist den 1. juli.

Hvis medlemmet først indsender selvangivelsen på et senere tidspunkt, vil årsopgørelsen først anses for afsluttet, når den er dannet på baggrund af medlemmets oplysninger. Tilsvarende gælder i forhold til de tilfælde, hvor skatteforvaltningen eller medlemmet selv genoptager skattesagen og derfor får en ny årsopgørelse.

Til § 6

Til stk. 1

A-indkomst medregnes til opgørelsen af indkomstkravet på det tidspunkt, hvor indkomsten er indberettet efter § 3 i lov om et indkomstregister. A-indkomst, der er udbetalt til ejeren af et selskab, hvor ejeren har afgørende indflydelse, kan først medregnes til opgørelsen af indkomstkravet på det tidspunkt, hvor indkomsten fremgår af årsopgørelsen, jf. § 7, stk. 2.

Til stk. 2

Det er muligt, at henføre indberetningstidspunktet efter stk. 1, til den måned, for hvilken indkomsten er optjent, hvis dette har betydning for opfyldelse af indkomstkravet i § 4, stk. 1. Dette er betinget af, at arbejdsgiverens eller en kombination af flere arbejdsgiveres indberetning(er),

1) er omfattet af indberetningsfristen i § 4, stk. 1, 1. pkt., i lov om et indkomstregister, og

2) at arbejdsgiveren indberetter indkomst for en forhenværende og en indeværende måned i samme indberetningsperiode.

Muligheden for at ændre indberetningstidspunktet omfatter de situationer, hvor en arbejdsgiver efter reglerne kan indberette indkomsten den sidste bankdag i den måned, hvor den er optjent i, men også kan vente med at indberette indtil den 10. i den efterfølgende måned. Endvidere vil det omfatte situationer, hvor en arbejdsgiver efter reglerne kan indberette indkomsten senest den 10. i den efterfølgende måned, men også kan indberette allerede i den måned, hvor den er optjent i.

Muligheden omfatter også de situationer, hvor en kombination af to eller flere arbejdsgiveres indberetninger i en og samme måned.

Ændringen af indberetningstidspunktet kan kun finde sted i de tilfælde, hvor dobbeltindberetningen har betydning for retten til dagpenge.

Er der således tale om, at pågældende inden for optjeningsperioden har andre indberetninger i indkomstregisteret, som kan benyttes til at optjene indkomstkravet, så kan der ikke foretages en ændring af periodiseringen af en dobbeltindberetning i samme måned. Der bliver således ikke tale om, at a-kasserne generelt skal ”flytte” indberetningstidspunktet, men kun i de få tilfælde, hvor dette har betydning for dagpengeretten.

Reglen sikre, at medlemmet ikke ”taber” en måneds indkomst i de situationer, hvor arbejdsgiveren indberetter indkomst for forhenværende og indeværende måned i samme indberetningsperiode. En sådan indberetning vil være i overensstemmelse med reglerne i lov om et indkomstregister, og kan derfor ikke betragtes som en fejl, jf. § 1, stk. 2.

Eksempel:

En person er fuldtidsansat hos en mindre arbejdsgiver og tjener 30.000 kr. om måneden. Ansættelsesforholdet er påbegyndt den 1. juni 2017 og afsluttes den 31. maj 2018. Pågældende har således været ansat i 12 måneder. Pågældende melder sig ledig den 1. juni 2018 og anmoder om dagpenge i a-kassen.

Arbejdsgiveren indberetter normalt indkomstoplysningerne til indkomstregisteret den 10. i den måned, der følger efteroptjeningsmåneden, således at indkomsten for juni måned 2017 indberettes den 10. juli 2017 og så fremdeles. I maj måned 2018 indberettede arbejdsgiveren imidlertid både indkomsten for april måned den 10. maj, og indkomsten for maj måned indberettes den sidste hverdag i maj.

I denne situation opfylder pågældende som udgangspunkt indkomstkravet på 228.348 kr. (2018). Men dobbeltindberetningen i maj måned betyder, at der alene forefindes 11 måneders lønindkomst under indkomstloftet på 19.029 kr. (2018) på tidspunktet for vurderingen af dagpengeretten. Hvis arbejdsgiveren i stedet havde indberettet indkomsten for maj den 10. juni, ville der foreligge 12 måneder med indkomst. Det skyldes, at det er muligt at udskyde tidspunktet for vurderingen af dagpengeretten til efter tidspunktet for arbejdsgiverens indberetning til indkomstregisteret. I så fald gives der dagpengeret med virkning fra den første i måneden.

Problemstillingen med dobbeltindberetning fra den samme arbejdsgiver i en måned kan opstå i andre situationer. Det kan f.eks. være, hvis den i eksemplet nævnte dobbeltindberetning sker i løbet af 12 måneders-perioden, eller ved flere ansættelsesmåneder, hvor dobbeltindberetningen sker flere gange i ansættelsesperioden, eller som en kombination af andre månedslønninger og længden af ansættelsesperioden (antallet af ansættelsesmåneder). 14-dageslønnede vil kunne opleve samme problem og ved situationer, hvor lønperioden ligger henover et månedsskifte. Problemstillingen kan yderligere opstå i en kombination mellem to eller flere arbejdsgiveres indberetninger til indkomstregisteret.

Til stk. 3

Hvis medlemmet ikke på det tidspunkt, hvor a-kassen skal opgøre omfanget af indkomsten, har fået indberettet en tilstrækkeligt indkomst til at opfylde indkomstkravet, vil indkomst, der ligger i den indberetningsperiode, hvor ledigheden indtræder, også kunne medregnes til indkomstkravet.

A-kassen må i disse tilfælde afvente indberetningen for den indberetningsperiode, i hvilken ledigheden indtræder. Hvis medlemmet herefter opfylder indkomstkravet, vil der kunne efterbetales dagpenge fra ledighedens indtræden, hvis de øvrige betingelser for udbetaling er opfyldt.

For så vidt angår spørgsmålet om indplaceringstidspunkt henvises til bekendtgørelse om dagpengeperioden.

Hvis medlemmet i hele indberetningsperioden er i delvis beskæftigelse eller går ned i tid hos samme arbejdsgiver, og ledigheden dermed indtræffer, uden at der foreligger et egentligt arbejdsophør i indberetningsperioden, vil der skulle foretages en forholdsmæssig opgørelse af indkomsten i den periode, indkomstindberetningen dækker.

Medlemmet vil tidligst kunne modtage dagpenge fra det tidspunkt, hvor indkomstkravet er opfyldt.

Der henvises i øvrigt til § 14, stk. 3, om opgørelse af beskæftigelseskravet.

Til stk. 4

Ved opgørelsen af indkomstkravet kan medregnes udbetalt sikring i henhold til lov om Lønmodtagernes Garantifond. Udbetalingen medregnes i den periode, indberetningen efter lov om et indkomstregister vedrører.

Det er en betingelse, at sikringen er udbetalt i stedet for løn, herunder løn i en opsigelsesperiode, og at medlemmet ikke har modtaget dagpenge for den samme periode.

Der henvises i øvrigt til § 16, stk. 1, nr. 2.

Til § 7

Til stk. 1-3

Indkomsten nævnt nedenfor medregnes til opgørelsen af indkomstkravet på det tidspunkt, hvor indkomsten fremgår af årsopgørelsen:

– Indkomst fra en virksomheds skattemæssige overskud før renter og andre finansielle poster med fradrag for evt. overførsel af beløb til medarbejdende ægtefælle.

– B-indkomst, der ikke indgår i virksomhedens overskud eller underskud.

– A-indkomst udbetalt til ejeren af et selskab, hvor ejeren har afgørende indflydelse.

– B-indkomst i afsluttede indkomstår.

Til stk. 4

Indkomst efter stk. 1 og 2 medregnes til indkomstkravet med 1/12 pr. måned, jf. § 4, stk. 1. Dækker en virksomheds regnskab ikke 12 måneder, skal indkomsten dog omregnes til måneder ved at overskuddet divideres med det antal måneder, regnskabet dækker. Der henvises til § 2, nr. 8.

Eksempel:

En virksomhed har været drevet fra den 12. januar 2019 til den 17. juli 2019. Da alle måneder, hvor medlemmet har drevet virksomheden, skal indgå i opgørelsen, anses virksomheden for at have været drevet i 7 måneder. Virksomheden har haft et samlet overskud på 98.000 kr. Ved opgørelsen af den månedlige indtægt kan der medregnes 14.000 kr. pr. måned (98.000 kr./7)

Optjeningsperioden efter § 21 er på 3 år, der som udgangspunkt regnes fra ledigmeldelsen. Indtægter skal være indberettet til indkomstregisteret eller fremgå af en årsopgørelse i optjeningsperioden efter § 21.

Som følge af, at overskud af selvstændig virksomhed og B-indkomst først kan indgå i opgørelsen af indkomstkravet, når overskuddet og B-indkomsten fremgår af årsopgørelsen, periodiseres disse indtægter fra det seneste indkomstår, hvor der foreligger en afsluttet årsopgørelse.

I tilfælde, hvor en virksomheds regnskabsår ikke er sammenfaldende med kalenderåret, tages der ved periodiseringen af optjeningsperioden udgangspunkt i den seneste måned i virksomhedens indkomstår (regnskabsåret).

B-indkomst, der ikke indgår i en selvstændig virksomhed, fordeles som et simpelt gennemsnit over hele indkomståret, uanset hvornår arbejdet er udført.

Eksempel:

Medlemmet melder sig ledig den 1. august 2019. Medlemmet har i de seneste 3 år forud for ledighedmeldelsen haft B-indkomst og overskud af selvstændig virksomhed. Virksomhedens indkomstår er sammenfaldende med kalenderåret og på ledighedstidspunktet foreligger der en årsopgørelse for indkomståret 2018. Medlemmet har ikke haft B-indkomst i 2019.

I optjeningsperioden foreligger der årsopgørelser for årene 2016-2018

Ved opgørelsen af om indkomstkravet er opfyldt medtages B-indkomst og overskud fra selvstændig virksomhed, som det fremgår af årsopgørelserne for 2016 – 2018. Indtægten periodiseres ligeligt i perioden 1. januar 2016 – 31. december 2018, det vil sige de indkomstår årsopgørelserne dækker.

Til § 8

B-indkomst medregnes som udgangspunkt ved opgørelsen af indkomstkravet, når det fremgår af årsopgørelsen, jf. § 5, stk. 1, nr. 2.

Ifølge § 5, stk. 2, kan B-indkomst, der ikke indgår i en selvstændig virksomhed, for ikke afsluttede indkomstår medregnes til opgørelsen af indkomstkravet for ikke afsluttede indkomstår. Medlemmet skal på tro og love oplyse, at indtægten ikke kommer til at indgå i resultatet af en selvstændig virksomhed.

Tilsvarende kan B-indkomst, der skal indberettes til indkomstregisteret, medregnes til opgørelsen af indkomstkravet på det tidspunkt, hvor indkomsten er indberettet til indkomstregisteret, og B-indkomst, der ikke skal indberettes til indkomstregisteret, medregnes til opgørelsen af indkomstkravet på det tidspunkt, hvor medlemmet på tro og love oplyser, at arbejdet er udført.

Eksempel:

Medlemmet bliver ledigt den 1. august 2019. Medlemmet har forud for ledigheden haft en indberetningspligtig B-indkomst på 50.000 kr. i 2019. Der foreligger ikke en årsopgørelse for 2019 på ledighedstidspunktet. Udbetalt B-indkomst for 2019 dokumenteres gennem indberetninger til indkomstregisteret og medregnes i de måneder, hvor B-indkomsten er indberettet til indkomstregisteret.

Når B-indkomsten skattemæssigt fremgår af årsopgørelsen, skal den registrerede B-indkomst omregnes efter § 7, stk. 3. Dette kan have betydning for opgørelsen af det enkelte medlems rettigheder, hvis medlemmet forud for årsopgørelsen måtte have fået foretaget en opgørelse af sine rettigheder.

Et medlem, som allerede har erhvervet dagpengeret og er indplaceret i en dagpengeperiode på grundlag af oplysninger om B-indkomst, som indhentet for indkomstregisteret, mister ikke sin dagpengeret/indplacering, selv om B-indkomsten efterfølgende indhentes fra årsopgørelsen.

Eksempel 1:

Et medlem indplaceres på baggrund af indkomst den 1.11.2018. Indkomsten er hentet i indkomstregisteret og består af månedlig A-indkomst i perioden 1.1.2016 til 31.12.2017 på 30.000 kr. pr. måned og månedlig B-indkomst fra 1.1.2018 til 31.10.2018 på 40.000 kr. Ved indplacering konstateres det, at indkomstkravet er opfyldt. Der placeres ingen timer på beskæftigelseskontoen, da alle indkomster/timer er indberettet før ledigmeldelsen.

Pr. 2.7.2019 hentes årsopgørelsen for 2018. B-indkomst fremgår af rubrik 12, og er samlet opgjort til 400.000 kr. for 2018. De 400.000 kr. har allerede dannet grundlag for en dagpengeret, og kan derfor ikke benyttes en gang til.

Eksempel 2:

Eksemplet er det samme som nævnt ovenfor, men sidste B-indkomstindberetning indberettes 10.11.2018 og dermed efter indplaceringstidspunktet. Denne indberetning er ikke anvendt til indplaceringen. Medlemmet har derfor 160,33 timer stående på beskæftigelseskontoen frem til 2.7.2019 – svarende til den månedlige B-indkomst fra 11. november 2018 omregnet til timer – hvor yderligere timer på baggrund af B-indkomst i 2018, der fremgår af årsopgørelsen, kan medregnes. Timerne opgøres som den månedlige B-indkomst fra november 2018 omregnet til timer (40.000: 118,68 kr. (2018) = 337,04 timer, dog højst 160,33 timer.

De 360.000 kr. har allerede dannet grundlag for en dagpengeret, og kan derfor ikke benyttes en gang til.

For at vurdere om B-indkomsten udbetalt i november 2018 kan holdes inden for årsloftet skal B-indkomsten fra den 11. november 2018 deles med 12 måneder (40.000 kr.: 12 måneder = 3.333 kr. pr. måned).

De 3.333. kr. omregnes til time med omregningsfaktor 118,68 kr. (2018) = 28,08 timer. Dette timetal er således det beregnede timetal pr. måned i 2018.

De 160,33 timer, som fremgår af beskæftigelseskontoen indtil årsopgørelsen foreligger, kan opskrives med 176,71 timer (337,04-160,33) i alt 337,04 timer, som herefter indsættes på beskæftigelsekontoen.

Til § 9 – Forskudt beregningsperiode

Som en konsekvens af, at B-indkomst både indhentes fra medlemmets afsluttede årsopgørelser og fra indkomstregisteret, er der behov for at tage højde for den længere (forskudte) optjeningsperiode, og dermed den del af B-indkomsten, der ligger forud for optjeningsperioden, der opgøres på baggrund af indberetninger til indkomstregisteret. Dette gøres ved, at der foretages et fradrag i indkomstopgørelsen med en værdi svarende til den indberettede B-indkomst i de måneder, der ligger uden for optjeningsperioden.

Eksempel:

Et medlem bliver ledig den 1. oktober 2019. Optjeningsperioden løber fra den 1. oktober 2016 – 30. september 2019.

I indkomståret 2016 er der oplyst B-indkomst på 60.000 kr. på årsopgørelsen. B-indkomsten er indberettet til indkomstregisteret i månederne november og december. Denne indkomst omregnes til måneder med divisor 12, svarende til 5.000 kr. pr. måned. Herudover fremgår det i indkomstregisteret, at der er indberettet B-indkomst for indkomståret 2019 i 6 måneder med 2.000 kr. pr. måned.

Ved opgørelsen af indkomstkravet kan al B-indkomst fra årsopgørelsen for indkomståret 2016 medregnes. På grund af den forskudte optjeningsperiode skal der fratrækkes B-indkomst indberettet til indkomstregisteret i perioden 1. januar – 30. september i dette år (denne del ligger uden for optjeningsperioden).

Der vil således kunne medtages 12 gange (5.000 kr.) for dette indkomstår (2016), da der ikke skal reguleres for B-indkomst indberettet til indkomstregisteret i 2016. Endvidere vil der kunne medtages B-indkomst i 2019 med i alt 12.000 kr. (6 måneder af 2.000 kr.)

Til § 10 – Dansk Internationalt Skibsregister (DIS)

Indkomst optjent på skibe, der er indregistreret i Dansk Internationalt Skibsregister (DIS) efter lov om Dansk Internationalt Skibsregister, kan medregnes til indkomstkravet efter § 4. Indkomsten omregnes efter gældende skalatrin og omregningsfaktorer, der offentliggøres i vejledning om satser mv. på arbejdsløshedsforsikringens område.

Til § 11 – Validering af indkomst

Til stk. 1-3

Indkomst, der kan medregnes til indkomstkravet, jf. bekendtgørelsens § 3, stk. 3, skal valideres digitalt. Dette sikrer, at indkomstkravet svarer til reglerne om opfyldelse af beskæftigelseskravet på baggrund af løntimer.

Valideringen sker ved, at oplysningerne i indkomstregisteret om den indkomst, der er indberettet for et beskæftigelsesforhold, sammenholdes med antallet af løntimer, der er indberettet for den samme indberetningsperiode vedrørende det samme beskæftigelsesforhold.

A-kassen skal vurdere, om indkomsten er udbetalt i et sædvanligt beskæftigelsesforhold, der er i overensstemmelse med gældende overenskomster, eller i øvrigt er udført på almindelige løn- og arbejdsvilkår efter § 3, stk. 3, hvis den gennemsnitlige timeløn er mindre end indkomstkravet pr. time.

Indkomstkravet pr. time fastsættes ved at dividere indkomstkravet for fuldtidsforsikrede efter § 4, stk. 1, nr. 1, der var gældende det år, beskæftigelsen var udført, med 1.924 timer.

Hvis den gennemsnitlige løn er mindre end den årligt fastsatte sats til opfyldelse af indkomstkravet, skal a-kassen foretage en vurdering af, om arbejdet er udført på almindelige løn- og ansættelsesvilkår. Da grænsen fastsættes på baggrund af indkomstkravet, vil den blive opreguleret én gang om året.

Det bemærkes, at arbejde til overenskomstmæssig løn kan være mindre end den årligt fastsatte sats, hvorfor en lavere løn i nogle tilfælde kan medregnes til indkomstkravet. Der kan også være arbejde med en højere løn end grænsen, men som ikke er udført på almindelige løn- og ansættelsesvilkår, idet lønniveauet for det pågældende arbejde er væsentligt højere end mindstesatsen. A-kassen kan derfor fastsætte en højere grænse for, hvornår der skal foretages en manuel vurdering af beskæftigelsesforholdet.

Det bemærkes, at satserne for periode forud for 2017 ikke er opgjort af Styrelsen for Arbejdsmarked og Rekruttering. A-kasserne må selv foretage denne opgørelse.

Til § 12 – Opfyldelse af beskæftigelseskravet

Til stk. 4

A-kassen opgør et medlems dagpengeret, på det tidspunkt, hvor medlemmet melder sig ledigt, tilmelder sig jobcenteret, og anmoder om dagpenge. Hvis der er løntimer på beskæftigelseskontoen, jf. §§ 23 ff., der ikke er forældede på tidspunktet for ledigmeldelsen, eller hvis medlemmet stadig har en gældende indplacering (aktuel dagpengeret), skal medlemmet opfylde beskæftigelseskravet.

Hvis der ikke er timer på beskæftigelseskontoen, eller hvis medlemmet ikke har en gældende indplacering, skal medlemmet opfylde indkomstkravet. Hvis et medlem bliver overflyttet fra en anden a-kasse – og medlemmet ikke har en gældende indplacering i a-kassens eget interne system – og både opfylder indkomst- og beskæftigelseskravet, kan medlemmet optjene dagpengeret på baggrund af indkomst. Dette princip finder kun anvendelse i overflytningssituationen.

Hvis det overflyttede medlem ikke både opfylder indkomst- og beskæftigelseskravet, hentes ledighedsoplysninger fra den tidligere a-kasse, og herefter afklares det, hvilket grundlag medlemmet skal optjene ret til dagpenge på. Hvis den tidligere a-kasse ikke ligger inde med de oplysninger, der er behov for, hentes ledighedsoplysninger fra den kasse, medlemmet var medlem af forud for den tidligere kasse ved henvendelse til denne.

Medlemmer, der har opbrugt dagpengeretten efter de før den 1. juli 2017 gældende regler i lovens § 55, stk. 1 og 2, skal altid opfylde indkomstkravet for at være dagpengeberettiget. Det skyldes, at disse personer ikke den 1. juli 2017 har en aktuel dagpengeret - herunder en eventuel forlænget dagpengeret, ikke har en beskæftigelseskonto og derfor heller ikke vil have timer på beskæftigelseskontoen.

Hvis der er løntimer på beskæftigelseskontoen, jf. §§ 23 ff, på tidspunktet for ledigmeldelse, eller hvis medlemmet stadig har en gældende indplacering, skal medlemmet opfylde et timekrav inden for en – som hovedregel – 3-årig optjeningsperiode, jf. § 21.

Hvis der ikke er timer på beskæftigelseskontoen eller hvis medlemmet ikke har en gældende indplacering, skal medlemmet opfylde indkomstkravet. Der henvises til § 4 ff.

Timer på beskæftigelseskontoen, der er forældede jf. § 23, stk. 4, fordi de er indberettet forud for optjeningsperioden skal ikke fremgå af beskæftigelseskontoen.

Ved afbrudte medlemsperioder i optjeningsperioden gælder følgende:

– Retten til dagpenge er betinget af ét års medlemskab, jf. lovens § 53, stk. 1.

– Medlemmet skal opfylde et nyt krav om indkomst/timer, jf. ovenstående principper.

– Indtægt/timer kan medtages 3 år tilbage, men kun indtægt/arbejde i en medlemsperiode kan medregnes.

Løntimerne kan indgå i opgørelsen af beskæftigelseskravet, hvis timerne er indberettet til indkomstregisteret i optjeningsperioden. Det er således uden betydning, hvornår beskæftigelsen rent faktisk er udført. Det betyder, at også beskæftigede timer, der ligger uden for optjeningsperioden, vil kunne indgå i opgørelsen, hvis indberetningen af timerne ligger i optjeningsperioden.

Medlemmet optjener ret til en ny dagpengeperiode, når medlemmet inden for de sidste 3 år har haft mindst 1.924 løntimer (deltidsforsikret 1.258 løntimer) på beskæftigelseskontoen.

Opgørelsen af, om medlemmet opfylder kravet sker løbende i forbindelse med, at medlemmet anmoder om dagpenge eller modtager andre ydelser, der forbruger af dagpengeperioden (ydelsesperioden).

Løntimer, der er indberettet forud for en tidligere indplacering, jf. § 5 i bekendtgørelse om dagpengeperioden, eller den A- eller B-indkomst, som efter § 6, stk. 3, og § 8, stk. 5, helt eller delvist har været brugt til en tidligere indplacering, kan ikke indgå i en opgørelse efter stk. 1. Der henvises til § 5, stk. 1, i bekendtgørelse om dagpengeperioden.

Til stk. 5

Medlemmer, som har gennemført en uddannelse af den i lovens § 54 nævnte art, uden at pågældende opnår dagpengeret på grundlag heraf, kan sammenlægge løntimer, jf. stk. 1 med den del af en uddannelse, der ligger forud for lønarbejdet. Ved at have opnået ret til dagpenge på baggrund af uddannelse forstås, at medlemmet har søgt om og fået udbetalt dagpenge på baggrund af uddannelsen. En måneds uddannelse svarer til 160,33 løntimer. Det er kun uddannelse, der ligger i en medlemsperiode, der kan medregnes, jf. § 5, stk. 6. Muligheden for dagpenge uden krav om medlemskab gælder kun de situationer, hvor dagpengeretten alene tildeles på grundlag af en uddannelse efter § 54. Det er videre en betingelse, at medlemmet har afsluttet sin uddannelse (dimitteret) af den i lovens § 54 nævnte art. Et medlem anses ikke for at have opnået ret til dagpenge på baggrund af en uddannelse alene af den grund, at pågældende har anmodet om nyoptagelse/omforsikring til nyuddannet efter § 10 i bekendtgørelse om medlemskab af en a-kasse.

Til § 13

I bestemmelsen er der fastsat regler for, hvor oplysninger om beskæftigelse, der indgår i beskæftigelseskravet i § 12, indhentes:

1) Løntimer, indberettet til indkomstregisteret,

2) B-indkomst indhentes fra medlemmets afsluttede årsopgørelse.

3) For et medlem, der har B-indkomst, jf. stk. 1, nr. 2, i et eller flere indkomstår, der ikke indgår i de afsluttede årsopgørelser i optjeningsperioden, skal B-indkomsten indhentes fra indkomstregisteret. B-indkomst i 1. pkt., der ikke er indberetningspligtig til indkomstregisteret, dokumenters via lønoplysninger eller lignende fra medlemmet.

4) Overskud fra selvstændig virksomhed indhentes fra medlemmets afsluttede årsopgørelser og den selvstændiges ejerandel af overskud i et selskab indhentes fra selskabets afsluttede årsopgørelse, og

5) A-indkomst udbetalt til en ejer af et selskab, hvor pågældende har afgørende indflydelse, indhentes fra medlemmets afsluttede årsopgørelser.

Det bemærkes, at det er det beløb, der fremgår af medlemmets afsluttede årsopgørelser vedr. overskud fra selvstændig virksomhed, der kan medregnes til optjeningen af ret til dagpenge. Det gælder uanset om virksomhedens skattepligtige indkomst er takseret eller på anden måde skønsmæssigt ansat af skatteforvaltningen.

Den selvstændiges ejerandel af overskud i et selskab indhentes fra selskabets afsluttede årsopgørelse i optjeningsperioden, hvoraf selskabsskattegrundlaget fremgår.

Det er en betingelse for at kunne medregne ejerandelen af overskuddet i selskabet, at medlemmet har afgørende indflydelse i selskabet. Afgørende indflydelse vurderes efter lovens § 57 a, stk. 1, nr. 3.

Medlemmets eller selskabets årsopgørelse kan først lægges til grund for optjeningen, når årsopgørelsen anses for afsluttet.

Årsopgørelsen vil som udgangspunkt anses for afsluttet på følgende tidspunkter:

– Er der tale om overskud fra selvstændig virksomhed, der drives som enkeltmandsvirksomhed, anses årsopgørelsen for afsluttet den 2. juli i året efter indkomståret, da oplysningerne fremgår af medlemmets udvidede årsopgørelse/oplysningsskema med indberetningsfrist den 1. juli.

– Er der tale om ejerandel af overskud i et selskab, hvor medlemmet har afgørende indflydelse, anses selskabets årsopgørelse for afsluttet dagen efter selskabets indberetningsfrist. For selskaber med afsluttet regnskabsår i perioden 1. april til 31. december er indberetningsfristen 30. juni, mens fristen for selskaber, der afslutter regnskabsår i perioden 1. januar til 31. marts, er den 1. september samme kalenderår

– Er der tale om A-indkomst udbetalt til en ejer af et selskab, hvor pågældende har afgørende indflydelse, anses årsopgørelsen for afsluttet den 2. maj i året efter indkomståret, da oplysningerne fremgår af medlemmets personlige årsopgørelse med indberetningsfrist den 1. maj, medmindre medlemmet har pligt til at aflevere en udvidet selvangivelse, hvor der er indberetningsfrist for det udvidede årsopgørelse/oplysningsskema med indberetningsfrist den 1. juli.

Hvis medlemmet først indsender selvangivelsen på et senere tidspunkt, vil årsopgørelsen først anses for afsluttet, når den er dannet på baggrund af medlemmets oplysninger. Tilsvarende gælder i forhold til de tilfælde, hvor skatteforvaltningen eller medlemmet selv genoptager skattesagen og derfor får en ny årsopgørelse.

Det svarer til hvad der gælder for opgørelsen af indkomstkravet.

Til § 14 – Opfyldelse af beskæftigelseskravet på baggrund af indberettede løntimer

Til stk. 1

For at løntimer kan medregnes til opgørelsen af beskæftigelseskravet er det en betingelse, at timerne er indberettet til indkomstregisteret, jf. lov om et indkomstregister. Ved opgørelsen medregnes desuden B-indkomst, hvoraf der skal betales arbejdsmarkedsbidrag, og som ikke er indberetningspligtigt til indkomstregisteret, jf. lov om et indkomstregister. I a-kassernes administrative systemer sondres der mellem en ”Beskæftigelseskonto”, som dækker opgørelsen af løntimer for muligheden for forlængelse af dagpengeperioden, og en ”Genoptjeningskonto”, som dækker opgørelsen af timer for opgørelsen af en ny (gen)optjent dagpengeret.

Det er vigtigt, at a-kasserne benytter den ”rigtige” konto (Genoptjeningskontoen), da der er forskel på, hvorledes de to konti opgøres. Således indgår omregnede timer fra en selvstændig virksomheds overskud og ferie med feriegodtgørelse ikke ved opgørelsen af ”Beskæftigelseskontoen. Derimod indgår det ved opgørelsen af ”Genoptjeningskontoen” sådan, som den administrativt er udmøntet i a-kassernes administrative system.

Hvis løntimerne på ”Beskæftigelseskontoen” er benyttet til at forlænge dagpengeperioden, jf. § 24, kan disse timer ikke efterfølgende benyttes til genoptjening af en ny dagpengeret. De timer, som Beskæftigelseskontoen nedskrives med som følge af forbrug i den forlængede dagpengeperioden, skal derfor også nedskrives på ”Genoptjeningskontoen” sådan, som den administrativt er udmøntet i a-kassernes administrative system.

Der henvises nedenfor til vejledningen til § 23.

Det bemærkes, at timer på beskæftigelseskontoen ikke bortfalder som følge af udmeldelse af a-kassen. Det betyder, at ved en senere genindmeldelse i samme eller en anden a-kasse, kan medlemmet benytte de således opsparede løntimer til brug for et nyt beskæftigelseskrav. Dette skyldes, at løntimerne er optjent i en (tidligere) medlemsperiode.

Til stk. 2

Hvis arbejdstiden er ukontrollabel, jf. § 3, stk. 5, omregnes den indberettede indkomst til timer ved at dividere med den til enhver tid gældende omregningssats, jf. lovens § 53, stk. 12. Der henvises til § 3, stk. 5, om hvornår, der er tale om ukontrollabel arbejdstid.

Til stk. 3

Hvis medlemmet ikke på det tidspunkt, hvor a-kassen skal opgøre omfanget af beskæftigelsen, har fået indberettet et tilstrækkeligt antal løntimer til at opfylde beskæftigelseskravet, vil løntimer, der ligger i den indberetningsperiode, hvor ledigheden indtræder, også kunne medregnes til beskæftigelseskravet.

A-kassen må i disse tilfælde afvente indberetningen for den indberetningsperiode, i hvilken ledigheden indtræder. Hvis medlemmet herefter opfylder beskæftigelseskravet, vil der kunne efterbetales dagpenge fra ledighedens indtræden, hvis de øvrige betingelser for udbetaling er opfyldt.

Løntimerne kan medregnes forholdsmæssigt i forhold til antallet af kalenderdage i indberetningsperioden. Det gælder også, hvis et medlem arbejder på nedsat tid eller går ned i tid, og dagpengeretten indtræder i en indberetningsperiode.

For så vidt angår spørgsmålet om indplaceringstidspunkt henvises til bekendtgørelse om dagpengeperioden.

Hvis medlemmet i hele indberetningsperioden er i delvis beskæftigelse eller går ned i tid hos samme arbejdsgiver, og ledigheden dermed indtræffer, uden at der foreligger et egentligt arbejdsophør i indberetningsperioden, vil der skulle foretages en gennemsnitlig opgørelse af arbejdstiden i den periode, lønindberetningen dækker.

Medlemmet vil tidligst kunne modtage dagpenge fra det tidspunkt, hvor beskæftigelseskravet er opfyldt.

Der henvises i øvrigt til § 6, stk. 3.

Til § 15

Beskæftigelse, der i henhold til aftale anses som fuldtidsbeskæftigelse, selv om det udføres på kortere eller længere end normal arbejdstid, kan medregnes med 37 timer ugentligt/160,33 timer månedligt. Det er det timetal, der er indberettet til indkomstregisteret, der kan medregnes.

Hvis der er indberettet et forkert timetal, skal a-kassen benytte den fremgangsmåde, der er beskrevet i § 1, stk. 2.

Til § 16 – Forhold, der sidestilles med løntimer

Til stk. 1, nr. 1, og stk. 4

Bestemmelsen omfatter afholdt ferie inden for ferielovens rammer, hvor der er udbetalt feriegodtgørelse.

Til beskæftigelseskravet kan der maksimalt medregnes 25 dage (5 uger) med ferie pr. ferieår. Hvor der i overensstemmelse med reglerne i ferieloven er overført optjent ferie fra et ferieår til et andet, kan afholdelse af sådan overført ferie dog medregnes til beskæftigelseskravet, selv om der herved bliver afholdt ferie i mere end 25 dage (5 uger).

A-kassen skal sikre sig, at der ikke medregnes flere feriedage end tilladt, herunder at der fradrages de feriedage, hvor der i samme ferieår er udbetalt dagpenge eller feriedagpenge.

Optjente feriedage, der ikke holdes, og hvor medlemmet eventuelt får udbetalt feriegodtgørelse, kan ikke medregnes til opfyldelse af beskæftigelseskravet.

Feriefridage og børnefamiliefridage (omsorgsdage), hvor der ikke udbetales løn, kan ikke medregnes til opfyldelse af beskæftigelseskravet.

Opgørelsen sker med 7,4 timer pr. dag for fuldtidsforsikrede og 6 timer pr. dag for deltidsforsikrede.

Til stk. 1, nr. 4

Perioder, hvor en afskediget tjenestemand modtager rådighedsløn, kan medregnes ved opgørelsen af beskæftigelseskravet.

Til stk. 1, nr. 5

Bestemmelsen omfatter alene aftjening af almindelig og civil dansk værnepligt, værnepligt ved redningsberedskabet, ansættelse på værnepligtslignende vilkår, frivillig tjeneste ifølge kontrakt med det danske forsvar og FN-tjeneste.

Til stk. 1, nr. 6

Ved opgørelsen af beskæftigelseskravet kan medregnes udøvelse af kommunalt hverv som borgmester, rådmand eller udvalgsformand. Der kan tillige medregnes perioder som medlem af Folketinget, regeringen og Europa-Parlamentet. Det bemærkes, at vederlaget for disse hverv (oftest) vil være indberettet til indkomstregisteret med løntimer.

Opremsningen er udtømmende. Andre hverv end de nævnte kan derfor ikke medregnes til optjening af beskæftigelseskravet.

Til stk. 2

På det private arbejdsmarked forekommer fratrædelsesordninger, der kan sidestilles med ordningen med rådighedsløn for tjenestemænd, jf. bekendtgørelsens § 16, stk. 1, nr. 4.

Sådanne ordninger, kan medregnes ved opgørelsen af beskæftigelseskravet, hvis ordningen kan sidestilles med ordningen på tjenestemandsområdet. A-kassen træffer afgørelse herom.

Følgende momenter i aftalen mellem medarbejderen og arbejdsgiveren taler for, at ordningen kan medregnes til opfyldelse af beskæftigelseskravet:

1) Medlemmet har en potentiel arbejdsforpligtelse over for arbejdsgiveren.

2) Medlemmet skal underrette arbejdsgiveren om alt andet arbejde i perioden, uanset arbejdets art og omfang.

3) Arbejdsgiveren har ret til modregning.

4) Den arbejdsgiverbetalte ydelse svarer til mindst 60 % af den hidtidige løn.

5) Den arbejdsgiverbetalte ydelse udbetales efter samme terminer som den hidtidige løn.

6) Der indbetales arbejdsmarkedsbidrag af ydelsen.

7) Der indbetales bidrag til pensionsordning.

8) Der udbetales ferietillæg.

9) Der indbetales til ATP.

Til stk. 3

Der henvises til bekendtgørelse om krav til a-kassernes kontrol og administration, hvor der er fastsat nærmere regler om anden dokumentation end indkomstregisteroplysninger.

Til § 17 – Opfyldelse af beskæftigelseskravet på baggrund af B-indkomst og overskud af selvstændig virksomhed

Til stk. 1-3.

En virksomheds skattemæssige overskud før renter og andre finansielle poster kan medregnes til opgørelsen af beskæftigelseskravet på det tidspunkt, hvor indkomsten fremgår af årsopgørelsen. Det gælder også B-indkomst, som indgår i virksomhedens overskud eller underskud. Resultatet fremgår af medlemmets årsopgørelse og kan umiddelbart lægges til grund ved opgørelsen. Det samme gælder for A-indkomst udbetalt til ejeren af et selskab, hvor ejeren har afgørende indflydelse.

Hvis medlemmets endelige afsluttede årsopgørelse ikke foreligger på opgørelsesstidspunktet, kan medlemmet ikke medregne indtægterne herfra.

B-indkomst, der fremgår af årsopgørelsen, skal altid tages fra denne. Det skyldes, at der ved skatteligningen allerede er taget højde for, at evt. indberettet B-indkomst er overflyttet til resultatet af en selvstændige virksomhed, og indgår i regnskabet af denne.

Det bemærkes, at B-indkomst, der ikke indgår i en selvstændig virksomhed, og som ikke fremgår af en afsluttet årsopgørelse, kan medregnes på baggrund af oplysninger fra indkomstregisteret, og ikke indberetningspligtig B-indkomst kan medregnes på baggrund af medlemmet tro- og loveoplysninger om tidspunktet for arbejdets udførelse, jf. § 18, stk. 1 og 2.

Både skattemæssigt overskud fra selvstændig hoved- og bibeskæftigelse kan indgå til opfyldelse af beskæftigelseskravet.

Indtægt fra formueforvaltning og fritidsbeskæftigelse kan derimod ikke indgå i opgørelsen af beskæftigelseskravet.

Til § 18

B-indkomst medregnes som udgangspunkt ved opgørelsen af beskæftigelseskravet, når det fremgår af årsopgørelsen, jf. § 5, stk. 1, nr. 2, og § 13, stk. 1, nr. 2.

Ifølge § 13, stk. 2, kan oplysninger fra indkomstregisteret om B-indkomst i ikke afsluttede indkomstår medregnes på det tidspunkt, de er indberettede, og ikke indberetningspligtig B-indkomst kan medregnes på det tidspunkt, hvor medlemmet på tro og love oplyser, at arbejdet er udført. Indkomsten skal dog dokumenteres. Det er en betingelse, at medlemmet på tro og love oplyser, at B-indkomsten, ikke vil indgå i en virksomheds overskud eller underskud.

I de ovennævnte situationer skal B-indkomsten registreres på beskæftigelseskontoen, jf. § 23.

Der kan i indberetningsmåneden højst omregnes en indkomst, der svarer til indkomstloftet for det pågældende år, jf. § 53, stk. 12, i loven.

Beskæftigelseskontoen danner i denne situation helt eller delvist grundlag for opfyldelse af beskæftigelseskravet. Tilsvarende kan registreringen danne grundlag for vurderingen i forhold til reglerne om karens hver 4 måned og reglerne om genoptjening af retten til supplerende dagpenge, jf. bekendtgørelse om udbetaling af dagpenge, genoptjening af dagpengeretten, jf. § 12 ff, og forlængelse af dagpengeperioden, jf. bekendtgørelse om dagpengeperioden.

Når B-indkomsten skattemæssigt efterfølgende fremgår af årsopgørelsen, skal den registrerede B-indkomst omregnes efter § 20, hvorefter yderligere timer evt. kan medregnes til genoptjeningen, og der evt. kan registreres yderligere timer på beskæftigelseskontoen.

Dette kan have betydning for opgørelsen af det enkelte medlems rettigheder.

Rettigheder, der allerede er opnået på baggrund af indberetningstidspunktet, fx til at undgå karens eller til en beregnet sats efter afsluttet dimission, skal ikke genberegnes efter § 20.

I nogle situationer, er det ikke hele B-indkomsten, som skal omregnes efter § 20. Hvis en del af B-indkomsten allerede har dannet grundlag for fx forlængelse af dagpengeretten, skal denne andel fratrækkes den B-indkomst, som skal omregnes efter § 20.

Til § 19

I det tilfælde, hvor opgørelsesperioden er forskudt, som følge af at der både indgår lønmodtageraktiviteter og aktiviteter med selvstændig virksomhed, og der medregnes B-indkomst til opfyldelsen af beskæftigelseskravet, skal der ske et fradrag i den indkomst, der fremgår af årsopgørelsen for det eller de tidligst anvendte indkomstår i optjeningsperioden. Fradraget sker på baggrund af indberettet B-indkomst pr. måned i den periode, der ligger forud for optjeningsperioden, og som svarer til den periode, medlemmet har medregnet B-indkomst, umiddelbart forud for ledigmeldelsen. Se eksempel i vejledningen til § 8 om opgørelse af indkomstkravet. Dette princip finder tilsvarende anvendelse for opgørelse af beskæftigelseskravet.

Til § 20

Indkomst, der skal omregnes til timer for at kunne medregnes til beskæftigelseskravet, fordeles pr. måned ved at dele med 12. Dækker en virksomheds regnskab ikke 12 måneder, skal indkomsten dog fordeles på måneder ved at overskuddet divideres med det antal måneder, regnskabet dækker. Timetallet beregnes ved at omregne indkomsten med den omregningssats i lovens § 53, stk. 12, der er gældende for det indkomstår, som indkomsten er indberettet til indkomstregisteret eller som årsopgørelsen dækker. Ved omregningen til timer kan der højest omregnes en månedlig indkomst, der svarer til det indkomstloft pr. måned, jf. lovens § 53, stk. 2, i det indkomstår, som indkomsten er indberettet til indkomstregisteret eller som årsopgørelsen dækker.

Eksempel:

Ukontrollabel A-indkomst, der er indberettet til indkomstregisteret i 2018, skal omregnes til timer med den lave omregningssats for 2018. Der vil alene kunne medregnes A-indkomst, der svarer til 12 x indkomstloftet for 2018, ved omregningen efter § 20. B-indkomst og overskud af selvstændig virksomhed, der fremgår af årsopgørelsen for 2018, der anses for afsluttet den 2. juli 2019, skal omregnes med den lave omregningssats for 2018, og er omfattet af 12 x indkomstloftet for 2018.

Omregning af ukontrollabel A-indkomst skal ske, når indkomståret er afsluttet den 1. januar. På dette tidspunkt kan timer, der stammer fra ukontrollabel A-indkomst ud over det månedlige loft, medregnes. Ved omregningen til timer kan der højest omregnes en månedlig indkomst, der svarer til indkomstloftet pr. måned i det indkomstår, som indkomsten er indberettet til indkomstregisteret. Ved omregningen i januar kan der således medregnes en samlet årlig indkomst, der svarer til 12 x indkomstloftet pr. måned.

Omregningen af B-indkomst og overskud af selvstændig virksomhed mv. på baggrund af årsopgørelsen skal ske, når årsopgørelsen foreligger den 2. juli det efterfølgende år. Der kan ved omregningen medregnes en årlig indkomst, der svarer til 12 x indkomstloftet pr. måned i indkomståret, medmindre virksomhedens regnskab dækker en anden periode.

Det bemærkes, at det er den samlede indkomst fra ukontrollabel A-indkomst, B-indkomst og overskud af selvstændig virksomhed, der er omfattet af månedsloftet, og dermed også årsloftet.

Ved omregningen den 2. juli skal der ikke ske en overskrivelse af modtaget-dato/indberetningsdatoen for den B-indkomst, der løbende er blevet registreret på beskæftigelses- og genoptjeningskontoen på baggrund af indberetninger i indkomstregisteret. Hvis der kan medregnes yderligere timer som følge af omregningen, skal disse tilføjes de oprindelige indberetninger.

Overskud fra selvstændig virksomhed er ikke tidligere blevet indberettet og skal derfor fordeles pr. måned ved at dele med 12.

Se eksempel i vejledningen til § 9 vedrørende opgørelse af indkomstkravet. Dette princip finder tilsvarende anvendelse for opgørelse af beskæftigelseskravet.

Til § 21 – Optjeningsperioden

Til stk. 1

Optjeningsperioden er de seneste 3 år forud for det tidspunkt, hvor medlemmet skal indplaceres i en dagpengeperiode efter bekendtgørelse om dagpengeperioden.

Optjeningsperioden går dog ikke længere tilbage end til seneste indplacering, hvis der er tale om optjening på baggrund af løntimer (beskæftigelseskravet). Indplacering i en dagpengeperiode sker fra den 1. i den måned, hvor medlemmet første gang får udbetalt dagpenge. Optjeningsperioden er derfor de 3 år/36 kalendermåneder, der ligger forud for den måned, hvor medlemmet melder sig ledigt. Hvis medlemmet melder sig ledigt den 1. i måneden, regnes optjeningsperioden således fra den sidste dag i måneden forud. Melder medlemmet sig fx ledigt den 18. i måneden, regnes optjeningsperioden stadig fra den sidste dag i måneden forud for ledigmeldelsen.

Som undtagelse kan der dog medregnes indkomst hhv. timer, der ligger i den indberetningsperiode, hvor ledigheden indtræder, hvis indkomsten/timerne har betydning for opfyldelse af indkomst- eller beskæftigelseskravet. Der kan tidligst ske udbetaling af dagpenge fra første ledighedsdag, efter at indkomstkravet hhv. beskæftigelseskravet er opfyldt.

Indplaceringen er dog fortsat den 1. i den måned, hvor medlemmet får udbetalt dagpenge. I disse tilfælde vil optjeningsperioden dermed være lidt længere, da en del af den sidste måned også kan medregnes.

Ved anvendelse af undtagelsesreglen, er det indkomst/timer indberettet frem til dagen før medlemmet kan få dagpenge, der kan medregnes.

Som følge af at det alene er indtægt henholdsvis timer, der er indberettet eller dokumenteret på en årsopgørelse på ledighedstidspunktet, vil overskud af selvstændig virksomhed kun kunne medregnes, hvis det fremgår af medlemmets årsopgørelse.

Eksempel:

Et medlem melder sig ledigt den 1. marts 2020. På opgørelsestidspunktet foreligger der ikke en årsopgørelse for 2019. Medlemmet har forud for ledigheden fået indberettet B-indkomst til indkomstregisteret i perioden 1. januar 2019-29. februar 2020. Medlemmet har endvidere drevet selvstændig virksomhed i perioden 1. januar 2017-29. februar 2020, hvorefter han har ophørt med virksomheden. Sideløbende med den selvstændige virksomhed har medlemmet haft lønarbejde, der er indberettet til indkomstregisteret.

Ved opgørelsen af indkomstkravet kan der medregnes:

– A-indkomst indberettet til indkomstregisteret i perioden 1. marts 2017-29. februar 2020,

– B-indkomst indberettet til indkomstregisteret (og ikke indberetningspligtig B-indkomst dokumenteret på anden vis) i perioden 1. januar 2019 - 29. februar 2020

– Overskud af selvstændig virksomhed i årene 2017 og 2018, som det fremgår af årsopgørelserne, der foreligger medio 2018 og 2019,

– B-indkomst i årene 2016-2018, som det fremgår af årsopgørelserne, fratrukket B-indkomst, der er indberettet til indkomstregisteret i perioden 1. januar 2016-28. februar 2017.

Derimod vil der ikke kunne medregnes overskud af selvstændig virksomhed for 2019, da overskuddet på opgørelsestidspunktet endnu ikke fremgår af en årsopgørelse.

Optjeningsperiodens længde vil som følge af periodiseringen af henholdsvis indkomst eller timer fra indkomstregisteret og indkomst, der dokumenteres fra årsopgørelsen samlet set blive længere end 3 år. Det vil derfor være nødvendigt at forskyde optjeningsperioden, således at perioderne samlet set er 3 år.

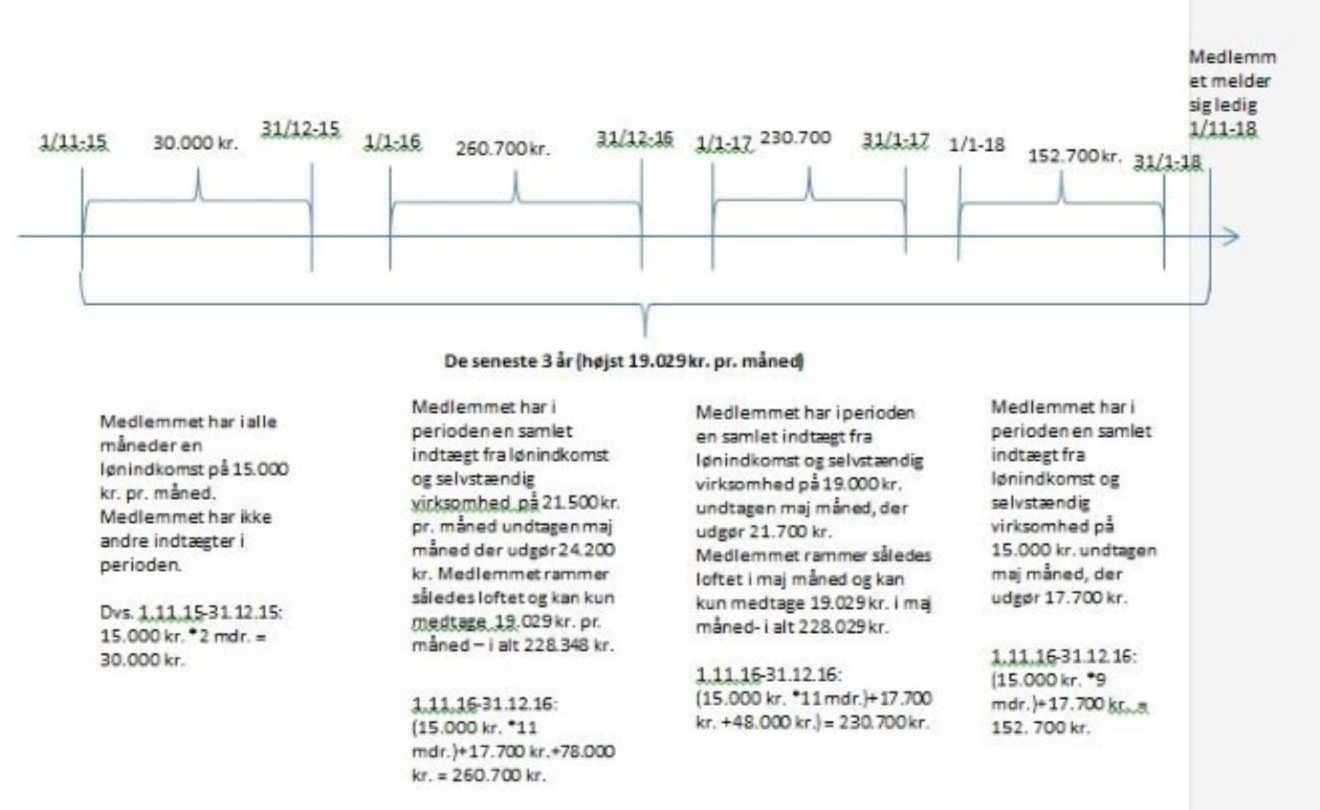

Eksempel på opfyldelse af indkomstkravet ved lønmodtagerarbejde og selvstændig virksomhed:

Et medlem melder sig ledigt den 1. november 2018 og har ikke tidligere været ledigt. Medlemmet skal derfor opfylde et indkomstkrav, og vil som følge af indkomstloftet højst kunne medtage 19.029 kr. pr. måned.

Medlemmet har forud for ledigheden både haft lønmodtagerbeskæftigelse i form af A-indkomst og aktiviteter ved selvstændig virksomhed. Indkomstkravet opgøres ved at se på den indtægt, medlemmet har haft i de seneste 3 år (optjeningsperioden) forud for ledigheden. Medlemmet har haft følgende indtægter i de seneste 3 år (optjeningsperioden) forud for ledigheden:

– Månedlig indkomst på 15.000 kr. i perioden 1. september 2015-31. oktober 2018.

– Medlemmet har i maj 2016, maj 2017 og maj 2018 fået udbetalt ekstra ferietillæg på 1,5 pct. sammen med lønnen – dvs. 17.700 kr.

– Medlemmet arbejder fast 20 timer ugentligt.

– Medlemmet har siden 2016 drevet selvstændig virksomhed og haft overskud.

– I 2016 var overskuddet 78.000 kr. (6.500 kr. pr. måned)

– I 2017 var overskuddet 48.000 kr. (4.000 kr. pr. måned).

Der foreligger ikke på ledighedstidspunktet oplysninger om overskuddet af den selvstændige virksomhed for 2018. Virksomhedens regnskabsår er kalenderåret.

Ved opgørelsen af indkomstkravet indgår medlemmets lønmodtagerindkomst i de måneder, hvor indtægten er indberettet. Overskuddet af den selvstændige virksomhed deles lige ud på alle måneder i året.

Medlemmets indtægter i optjeningsperioden (1. november 2015-31. oktober 2018) kan opgøres således:

Medlemmets indtægter i optjeningsperioden kan opgøres således:

– 1. januar 2018 - 31.oktober 2018: 152.700 kr.

– 1. januar 2017 - 31. december 2017: 230.700 kr.

– 1. januar 2016 - 31. december 2016: 260.700 kr.

– 1. november 2015 - 31. december 2015: 30.000 kr.

– I alt: 674.100 kr.

For så vidt angår indkomsten i 2016 er det ikke muligt at tage den fulde indtægt med. Medlemmet har haft en samlet indtægt på 21.500 kr. i alle måneder (15.000 kr. fra lønindkomst og 6.500 kr. fra overskud af selvstændig virksomhed) undtagen maj måned hvor medlemmet havde en indtægt på 24.200 kr. (17.700 kr. fra lønindkomst og 6.500 kr. fra overskud af selvstændig virksomhed). Medlemmet rammer det månedlige indkomstloft og kan derfor kun medtage 19.029 kr. i alle måneder i 2016 – dvs. i alt 228.348 kr.

Det er heller ikke muligt at tage den fulde indtægt med i 2017. I maj 2017 har medlemmet haft en samlet indtægt på 21.700 kr. (17.700 kr. fra lønindkomst og 4.000 kr. fra overskud af selvstændig virksomhed). Medlemmet rammer det månedlige indkomstloft og kan derfor kun medtage 19.029 kr. i maj, dvs. i alt 228.029 kr. i 2017.

Medlemmet opfylder indkomstkravet ved ledighedens indtræden.

Til stk. 2

Reglerne om forlængelse af optjeningsperioden er harmoniseret med reglerne om forlængelse af referenceperioden, og med forlængelse af beregningsperioden ved beregning af en individuel dagpengesats. Dog kan optjeningsperioden herudover forlænges med den periode, hvor medlemmet har modtaget dagpenge i en forlænget dagpengeperiode, og referenceperioden kan alene forlænges med perioder med sygedagpenge, der overstiger 6 uger.