Vejledning om fastsætteles af årsløn

Arbejdsskadestyrelsens vejledning nr. 10407 af 7/9 2015.

1. Lovgrundlag og generelle principper

Arbejdsskadestyrelsen har skrevet denne vejledning om at fastsætte årsløn på baggrund af praksis i Arbejdsskadestyrelsen og Ankestyrelsen.

Vejledningen henvender sig først og fremmest til medarbejdere i Arbejdsskadestyrelsen, men er skrevet, så fagforeninger, forsikringsselskaber og andre også kan bruge den.

Da der er tale om en vejledning, kan forholdene i den enkelte sag føre til en anden vurdering end beskrevet i denne vejledning.

Arbejdsskadestyrelsen bruger årslønnen til at beregne erstatning for tab af erhvervsevne og erstatning for tab af forsørger.

1.1. Vejledningens indhold

Kapitel 1 indeholder definitionen af årslønsbegrebet og andre anvendte begreber og lovregler og en ikke udtømmende opremsning af, hvad der indgår i arbejdsfortjenesten.

Kapitel 2 beskriver, hvordan vi fastsætter årslønnen på baggrund af hovedreglen.

Kapitel 3 beskriver, hvordan vi fastsætter årsløn i situationer, hvor hovedreglen ikke gælder – det vil sige, hvor vi fastsætter årslønnen efter et skøn.

Kapitel 4 beskriver, hvordan vi fastsætter årslønnen, når tilskadekomne er under 18 år på skadetidspunktet eller er under uddannelse.

Kapitel 5 omhandler fastsættelse af årsløn for særlige erhverv.

Kapitel 6 omhandler fastsættelse af årsløn for personer uden egentligt erhverv og uden lønindkomst.

Kapitel 7 indeholder en nærmere beskrivelse af oplysningsgrundlaget – det vil sige de oplysninger, vi har mulighed for at bruge, når vi fastsætter årsløn.

Kapitel 8 beskriver retningslinjerne for

- hvilken periode, vi anvender lønoplysninger fra, når vi skal fastsætte årslønnen

- hvilket oplysningsgrundlag (eIndkomst, årsopgørelser fra SKAT, lønsedler mv.), vi anvender i den valgte periode

I denne vejledning henviser vi til forskellige tekniske vejledninger og forskellige satser. Du kan finde disse på Arbejdsskadestyrelsens hjemmeside www.ask.dk. På samme måde kan du læse principafgørelserne fra Ankestyrelsen i deres helhed på Ankestyrelsens hjemmeside www.ast.dk.

1.2. Lovgrundlaget

Lov om arbejdsskadesikrings § 24 regulerer, hvordan Arbejdsskadestyrelsen skal fastsætte årslønnen.

Henvisningerne i denne vejledning er til bestemmelser i lov om arbejdsskadesikring, der trådte i kraft 1. januar 2004, senest opdateret ved lovbekendtgørelse nr. 278 af 14. marts 2013 med senere ændringer. De generelle retningslinjer for at fastsætte årsløn efter arbejdsskadeforsikringsloven før 1. januar 2004 er imidlertid de samme.

Lov om arbejdsskadesikrings § 24 har følgende ordlyd:

§ 24, stk. 1. Årslønnen udgør tilskadekomnes samlede arbejdsfortjeneste i året før arbejdsskadens indtræden. Årslønnen fastsættes med udgangspunkt i oplysningerne i indkomstregisteret og andre oplysninger fra SKAT.

Stk. 2. Årslønnen fastsættes efter et skøn, når

1) særlige indtægtsforhold eller ansættelsesforhold gør sig gældende,

2) tilskadekomne på grund af en erhvervssygdom ikke har været beskæftiget til samme løn i hele det foregående år,

3) tilskadekomne har været ude af erhverv i en kortere eller længere periode før datoen for sygdommens anmeldelse eller

4) årslønnen fastsat efter stk. 1, 2. pkt., ikke giver et retvisende billede af tilskadekomnes indtjening på skadetidspunktet.

Stk. 3. Ved beregning af erstatning trækkes arbejdsmarkedsbidrag, jf. lov om arbejdsmarkedsbidrag, fra årslønnen.

Stk. 4. I årslønnen medregnes værdien af fri kost og logi samt værdien af andre naturalydelser. Arbejdsskadestyrelsens direktør fastsætter værdien af kost og logi for personer, der har ophold hos arbejdsgiveren.

Stk. 5. Årslønnen kan ikke sættes højere end 367.000 kr. inklusive arbejdsmarkedsbidrag. Beløbet reguleres efter § 25.

Stk. 6. Er tilskadekomne under 18 år eller under uddannelse, kan der ved årslønsfastsættelsen tages hensyn til den erhvervsindtægt, der kunne forventes efter det fyldte 18. år eller efter uddannelsens afslutning, hvis arbejdsskaden ikke havde fundet sted. Årslønnen skal dog ansættes til mindst 137.000 kr. inklusive arbejdsmarkedsbidrag reguleret efter § 25, medmindre tilskadekomnes erhvervsevne allerede forud for arbejdsskadens indtræden var nedsat i væsentlig grad.

Stk. 7. Arbejdsskadestyrelsens direktør fastsætter nærmere regler for opgørelse af årsløn for selvstændige erhvervsdrivende.

Stk. 8. Til brug ved beregning og regulering af erstatning for tab af erhvervsevne og tab af forsørger som løbende ydelse fastsættes en grundløn. Denne beregnes ved at gange den årsløn, der er fastsat efter reglerne i stk. 1-7, med forholdet mellem 367.000 kr. og det maksimale årslønsbeløb, der var gældende, da arbejdsskaden indtraf.

Lovens bestemmelser om årsløn er suppleret af satsbekendtgørelsen og teknisk vejledning om fastsættelse af årsløn, som begge fornys hvert år. Dem kan du finde på Arbejdsskadestyrelsens hjemmeside www.ask.dk.

Satsbekendtgørelsen regulerer, hvor højt årslønnen maksimalt kan fastsættes i skadeåret (maksimalårslønnen). Satsbekendtgørelsen regulerer også satser for kost og logi.

Desuden findes en teknisk vejledning om at fastsætte årsløn, som Arbejdsskadestyrelsen bruger til at beregne årsløn, når tilskadekomne er under 18 år eller under uddannelse, og hvor det ikke er muligt at fastsætte en forventet indkomst, eller hvis særlige ansættelsesforhold gør sig gældende, for eksempel ved beregning af årsløn for søfolk med DIS-indtægt. Den tekniske vejledning indeholder også en regulering af årslønnen for personer uden egentligt erhverv.

Arbejdsskadestyrelsen har også en vejledning om fastsættelse af årsløn for selvstændige erhvervsdrivende og medarbejdende ægtefæller sikret efter § 2, stk. 3. Selvstændige erhvervsdrivende og medarbejdende ægtefæller, som er ansat i eget A/S eller ApS, er sikrede som lønmodtagere via virksomhedens lovpligtige arbejdsskadeforsikring. Men principperne i den vejledning finder også anvendelse for denne persongruppe.

Lov om erstatning til tilskadekomne værnepligtige m.fl. og lov om erstatning for vaccinationsskader henviser til reglerne i arbejdsskadesikringsloven vedrørende fastsættelse af årsløn. Fastsættelsen af årslønnen for personer optaget i døgnophold reguleres i Beskæftigelsesministeriets bekendtgørelse nr. 1272 af 29. november 2006.

1.3. Arbejdsfortjeneste

Årslønnen skal afspejle tilskadekomnes reelle indtægt ved arbejde i året forud for det tidspunkt, hvor arbejdsskaden indtræder. Arbejdsfri indtægter som renter, private pensioner, aktieudbytte, indtægter ved udlejning af ejendomme og lignende indgår derfor ikke i årslønnen.

Det er uden betydning, om arbejdsfortjenesten stammer fra en eller flere arbejdsgivere, fra bierhverv uden for den normale arbejdstid eller fra overskud fra selvstændig virksomhed. Årslønnen fastsættes som summen af alle indkomster ved arbejde (totalindkomstprincippet).

1.3.1. Hvad indgår i arbejdsfortjenesten

I dette afsnit beskrives nogle af de poster, der typisk indgår i arbejdsfortjenesten og dermed medtages, når vi beregner årslønnen. At en post medtages i årslønnen er dog ikke altid ensbetydende med, at den vil fremgå som en synlig selvstændig post i vores udregning. Det afhænger af, hvilket oplysningsgrundlag vi vælger at anvende. Hvis vi eksempelvis fastsætter en årsløn ud fra årsopgørelsen R75, vil vi medtage værdi af fri bil i beregningen, men værdien vil ikke fremgå som en selvstændig post, fordi den allerede er indeholdt i den A-indkomst, vi anvender.

Samlede lønindtægter

Alle lønindtægter fra arbejde indgår i årslønnen. Dette gælder både indtægter fra hoved- og bierhverv, både A- og B-indkomst, fritvalgsordning, søgnehelligdagsbetaling, overarbejdsbetaling, individuelle tillæg og rådighedstillæg (totalindkomstprincippet).

Ferietillæg

Som lønmodtager kan man enten være ansat med løn under ferie eller med feriegodtgørelse.

Hvis man får løn under ferie, får man, ud over den sædvanlige løn, et ferietillæg på minimum 1 procent. Tillægget udbetales normalt i april eller maj. Er man ansat i staten, er ferietillægget normalt på 1,5 procent. Er man ansat i en region eller kommune, er tillægget normalt på 1,95 procent. Tillæggets størrelse afhænger af overenskomsten og kan være højere end ovenstående eksempler. Ferietillægget indgår i arbejdsfortjenesten.

Feriegodtgørelse

Hvis man får feriegodtgørelse, indbetaler arbejdsgiveren løbende feriegodtgørelse, som lønmodtageren kan hæve, når han holder ferie. Feriegodtgørelsen indgår i årslønnen efter § 24. Feriegodtgørelse optjenes og beskattes løbende gennem kalenderåret (1. januar-31. december), og ferien afvikles i næstkommende ferieår (1. maj- 30. april).

Feriegodtgørelse beregnes af løn og alle andre løndele, som den ansatte betaler skat af. Det vil sige, at der også beregnes feriegodtgørelse af provision, fri bil og løn for overarbejde samt egen andel af bidrag til pensionsordning. Feriegodtgørelsen udgør normalt 12,5 procent af bruttolønnen ved 5 ugers ferie. Hvis tilskadekomne har ret til den 6. ferieuge, vil vi normalt beregne feriegodtgørelsen som 15 procent af bruttolønnen.

Der beregnes ikke feriegodtgørelse af feriegodtgørelse, løn under ferie og ferietillæg.

Søgnehelligdagsbetaling

Søgnehelligdagsbetaling er en overenskomstbestemt opsparing til timelønnede lønmodtagere. Hvis tilskadekomne sparer op til søgnehelligdagsbetaling, indgår dette også i årslønnen som en arbejdsindtægt.

Søgnehelligdagsbetaling er til dækning af tabt arbejdsfortjeneste på søgnehelligdage, det vil sige helligdage, der falder på en dag, som ellers ville være en hverdag, for eksempel skærtorsdag, langfredag og 2. påskedag. Medarbejderen får derfor ikke løn på disse dage, men får udbetalt søgnehelligdagsgodtgørelse.

Søgnehelligdagsbetaling beregnes som en procentdel af den ferieberettigede løn. Procenten kan variere, og det samme kan datoerne for udbetalingerne og måden, søgnehelligdagsbetalingen opspares på.

Søgnehelligdagsbetalingen vil ofte indgå i fritvalgsordningen.

Søgnehelligdagsbetaling beskattes først, når den kommer til udbetaling.

Fritvalgsordning

I flere overenskomster er søgnehelligdagsbetaling erstattet eller suppleret med en fritvalgsordning. Ordningen varierer fra overenskomst til overenskomst. Det optjente beløb skal også indgå i årslønnen som en arbejdsindtægt.

Når den ansatte er omfattet af ordningen, udgør fritvalgsordningen en procentdel af lønnen. Modsat feriegodtgørelse indgår dette ikke som en del af A-indkomsten, samtidig som beløbet optjenes. Beløbet fremgår først som en del af A-indkomsten, når det udbetales.

Der er en stor grad af frihed for arbejdstager med hensyn til, hvordan og hvornår beløbet udbetales, og der er forskelle mellem de forskellige overenskomster.

Ordningen udgør ofte mellem 5 og 7,5 procent og kan typisk indeholde:

- 1 procent fra arbejdsgiver for at oprette fritvalgskonto (før 1. maj 2009 0,5 procent)

- 4 procent, som udgør søgnehelligdagsbetalingen

- Fravalg af særlige feriefridage (0,5 procent per dag)

- Eventuel ekstra pension

Pensionsbidrag (arbejdsgiveradministreret pensionsordning)

Hvis man som lønmodtager er omfattet af en arbejdsmarkedspension, skal denne også medtages i årslønnen. Det er normalt arbejdsgiverne, der, ud over lønnen, indbetaler bidrag til eksempelvis en kapitalpension eller til en pensionsordning med løbende udbetaling. Det kan dog også være arbejdstageren, der efter aftale med sin arbejdsgiver får en del af lønnen indbetalt til en pensionsordning. Typisk udgør arbejdsgivers bidrag 2/3 af det samlede pensionsbidrag og lønmodtagerens del 1/3. Både arbejdstagers og arbejdsgivers pensionsbidrag indgår ved fastsættelse af årslønnen.

Pensionsbidragets størrelse vil normalt fremgå af oplysninger fra SKAT (årsopgørelsen R75) eller af lønsedlerne. Tilskadekomnes bidrag kan fremgå af eIndkomst. Alternativt kan en procentangivelse fra tilskadekomne eller arbejdsgiver anvendes. Vi skal dog være opmærksomme på, at hele lønnen ikke altid er pensionsgivende. Hvis vi anvender oplysninger fra SKAT (R75), skal der tillægges AM-bidrag, som er 8 procent.

Efter nogle overenskomster er den ansatte først omfattet af arbejdsmarkedspension efter en periodes ansættelse, som oftest 3, 6 eller 9 måneder. Pensionen skal i disse tilfælde tillægges indtjeningen, da dette giver det mest retvisende billede af lønmodtagerens indtjeningsevne.

Arbejdsmarkedets tillægspension (ATP-bidrag)

Arbejdsmarkedets tillægspension (ATP) er en obligatorisk, lovpligtig pensionsordning for alle lønmodtagere, som er fyldt 16 år, og som arbejder i Danmark eller er udsendt af en dansk arbejdsgiver til kortvarigt arbejde i udlandet og arbejder mindst 9 timer om ugen. Ordningen bliver finansieret af bidrag fra lønmodtagere og arbejdsgivere. Arbejdsgiver betaler 2/3 og lønmodtager 1/3 af bidraget. Vi medtager både arbejdstagers og arbejdsgivers bidrag ved fastsættelse af årslønnen.

Ordningen har eksisteret siden 1964, og der findes derfor kun ATP-indbetalinger fra det år og fremefter.

Der er mange satser for bidrag til ATP, og på www.atp.dk findes oplysninger om størrelsen af satserne. Bidraget for 14-dageslønnede er højere end for månedslønnede, fordi der ikke indbetales bidrag til ATP, når man holder ferie og får udbetalt feriegodtgørelse.

Arbejdsmarkedsbidrag (AM-bidrag)

Arbejdsmarkedsbidraget er indeholdt i bruttolønnen, både i oplysningerne fra SKAT og i lønsedler. Arbejdsmarkedsbidraget skal derfor ikke lægges oven i årslønnen1).

Arbejdsmarkedsbidraget finansierer arbejdsløsheds- og sygedagpenge samt udgifter til aktivering og uddannelse. Bidraget er 8 procent af bruttolønnen. Der betales ikke bidrag af sociale ydelser, overførselsindkomster, pensioner, kapitalindkomster og andet.

Særlig pensionsordning (1999-2004) (SP-indbetalinger)

I 1999 blev den midlertidige pensionsordning omdøbt til den særlige pensionsordning.

Ordningen blev suspenderet i 2004 og er ikke siden genindført.

Bidraget var fra 1999 og frem indeholdt i A-indkomsten og skal derfor ikke lægges til arbejdsfortjenesten. På www.atp.dk findes flere oplysninger om pensionsordningen.

Tjenestemandspension

Tjenestemandspensioner adskiller sig fra de fleste arbejdsmarkedspensioner. Tjenestemænd indbetaler ikke månedlige bidrag, men optjener ret til tjenestemandspension. Størrelsen afhænger af ansættelsesstedet. Pensionsbidraget fremgår ikke af lønsedler eller skatteoplysninger. Dette skyldes, at pensionens størrelse i princippet først bliver udregnet fra den dato, hvor pensionen kommer til udbetaling. Pensionsmyndigheden for det pågældende arbejdssted kan hjælpe med oplysninger om pensionsbidragets størrelse.

I nogle ansættelser fremgår værdien af tjenestemandspensionen af lønsedlerne. Hvis det er tilfældet, anvender vi disse oplysninger, da de er mest retvisende for værdien af pensionsbidraget.

Nogle tjenestemænd har i deres overenskomst forhandlet sig frem til en ekstra pensionsordning (arbejdsmarkedspension). Det skyldes blandt andet, at tjenestemænd optjener tjenestemandspension af grundløn, men ikke af eventuelle tillæg. Disse ekstra pensionsordninger vil i modsætning til optjeningen til tjenestemandspension fremgå af både lønsedler og skatteoplysninger og skal på normal vis indgå i beregningen af årsløn.

Efterlønspræmie

Hvis tilskadekomne på skadetidspunktet var påbegyndt opsparing til efterlønspræmie, vil denne indgå i årslønnen. Vi medtager nettoværdien af de opsparede beløb.

Vi sondrer mellem, om tilskadekomne har opsparet præmie i minimum 1 år eller mindre.

Har tilskadekomne opsparet præmie i minimum 1 år, medtages den faktiske årlige værdi af den opsparede præmie i årslønnen.

|

Har tilskadekomne opsparet præmie i mindre end 1 år, er det afgørende, hvor længe vedkommende har haft mulighed for at opspare præmie. Man skal således opfylde visse betingelser for at have ret til at påbegynde opsparing af efterlønspræmie.

Hvis tilskadekomne har opfyldt disse betingelser i mindre end 1 år, medtager vi den faktisk opsparede præmie og opregulerer denne svarende til 1 års opsparing. Dette er under forudsætning af, at tilskadekomne ville være fortsat med at arbejde på samme vis, hvis arbejdsskaden ikke var sket.

|

Hvis tilskadekomne har opfyldt betingelserne i 1 år, men ikke har opsparet fuld præmie, fordi vedkommende kun har arbejdet i et omfang, der berettiger til et mindre beløb i præmie, er det som udgangspunkt kun den faktisk opsparede præmieværdi, der medtages i årslønnen.

|

Vederlag for familiepleje

Principafgørelse 73-14 fastslår, at det som udgangspunktet er tilskadekomnes egne indkomstforhold, der skal danne grundlag for beregning af erhvervsevnetab og årsløn i en arbejdsskadesag. Hvis tilskadekomnes ægtefælle har indgået kontrakt med en kommune om at have børn i pleje og modtager vederlag herfor, er udgangspunktet, at der ikke skal ske en fordeling af plejevederlaget mellem tilskadekomne og ægtefællen i forbindelse med tilskadekomnes tabsopgørelse.

Ankestyrelsen vurderede, at rettighederne og pligterne efter praksis på familieplejeområdet knytter sig stærkt til den person, der har indgået kontrakten med kommunen. Ankestyrelsen fandt, at der ikke kan opstilles en generel regel om, at en del af den kontraherende ægtefælles indtægt skal medtages på den ikke-kontraherende ægtelles indtægt, medmindre ganske særlige forhold gør sig gældende i den enkelte plejefamilie.

I den konkrete sag lagde Ankestyrelsen særlig vægt på, at selv om tilskadekomne i et vist omfang deltog i pasningen af børnene, var det ægtefællen, som havde indgået kontrakten med kommunen. Desuden havde tilskadekomne fuldtidsarbejde, mens ægtefællen ikke havde andet arbejde. Endelig var der fra kommunens side ikke en forventning om, at den anden person i parforholdet aktivt deltog i plejen af barnet. Der var alene en forventning om, at parret med plejebørnene skulle fungere som en familie.

Udgangspunktet er herefter, at et plejevederlag medregnes som en indtægt hos den person, som kontrakten er indgået med. Er det tilskadekomne, som har indgået kontrakten med kommunen, vil vi som udgangspunkt medtage det fulde vederlag ved fastsættelsen af årslønnen.

Ganske særlige forhold i den enkelte plejefamilie kan medføre et andet resultat.

Borgerligt ombud

Man kan modtage et vederlag som følge af varetagelsen af et borgerligt ombud. Det kan eksempelvis være indtægt som kommunalbestyrelsesmedlem, udvalgsformand og offentligt udpeget repræsentant. Ankestyrelsen har lagt vægt på, at disse hverv indebærer en reel arbejdsindsats, og at de derfor er udtryk for en udnyttelse af erhvervsevnen. (Principafgørelse U-8-97)

Naturalydelser

Arbejdsfortjeneste kan være andet end penge og bidrag til pensionsordninger og kan sammensættes på mange måder. Aflønningen kan også være naturalydelser eller andet, afhængigt af lønaftalen mellem arbejdsgiver og lønmodtager.

Naturalydelser er for eksempel kost og logi, værdi af fri bil og telefon.

- Kost og logi

Hvis tilskadekomne er ansat med fri kost og/eller logi, skal værdien tillægges arbejdsfortjenesten (lovens § 24, stk. 2). Fastsætter vi årslønnen ud fra skatteoplysninger, vil værdien være indeholdt i A-indkomsten.

Anvender vi lønsedler, vil værdien ofte være fastsat af arbejdsgiveren, og det er denne værdi, vi medtager ved fastsættelsen af årslønnen. Er værdien ikke opgjort, anvender vi den værdi, der er fastsat i satsbekendtgørelsen, se afsnit 1.2., hvoraf det fremgår, at værdien af fri kost per dag i 2015 udgør 85 kroner og værdien af fri kost og logi udgør 38.300 kroner årligt.

- Værdien af fri bil

Værdi af fri bil repræsenterer en økonomisk skattepligtig gevinst og indgår derfor i arbejdsfortjenesten. Værdien opgøres efter særlige regler til brug for SKAT og vil fremgå af lønsedlen, eIndkomst og årsopgørelsen (R75). Beløbet er indeholdt i A-indkomsten.

- Værdien af fri telefon

Værdien af fri telefon repræsenterer en økonomisk skattepligtig gevinst for lønmodtageren og indgår derfor i arbejdsfortjenesten. Værdien er 2.600 kroner årligt i 2015 og fremgår af skatteoplysningerne. Beløbet er indeholdt i A-indkomsten.

Kørselsgodtgørelse

Kørselsgodtgørelse indgår normalt ikke i arbejdsfortjenesten. Se nedenfor under 1.3.2. Vi skal dog være opmærksomme på, at arbejdsgiveren kan udbetale kørselsgodtgørelsen, så den overstiger den sats, som er fastsat af SKAT. I disse tilfælde vil beløbet blive skattepligtigt. Beløbet vil på en R75 og i eIndkomst være indeholdt i A-indkomsten og ikke specificeret ud, som de skattefri rejse- og kørselsgodtgørelser normalt bliver. Beløbet medtages ved fastsættelse af årslønnen.

Diæter

Diæter indgår normalt ikke i arbejdsfortjenesten. Se nedenfor under 1.3.2. Vi skal dog være opmærksomme på, at arbejdsgiveren kan udbetale diæter, så de overstiger den sats, som er fastsat af SKAT. I disse tilfælde vil beløbet blive skattepligtigt og indgå i arbejdsfortjenesten.

Beklædningsgodtgørelse

Skattepligtig beklædningsgodtgørelse er en del af aflønningen og indgår derfor i opgørelsen af arbejdsfortjenesten.

Telefongodtgørelse

Telefongodtgørelse indgår normalt ikke i arbejdsfortjenesten. Se nedenfor under 1.3.2. Vi skal dog være opmærksomme på, at arbejdsgiveren kan udbetale telefongodtgørelse, så den overstiger den sats, som er fastsat af SKAT. I disse tilfælde vil beløbet blive skattepligtigt og indgå i arbejdsfortjenesten.

1.3.2. Hvad indgår ikke i arbejdsfortjeneste

Indtægter, som er uafhængige af tilskadekomnes arbejdsindsats, indgår ikke i årslønnen.

Renter, private pensioner og lignende

Renter, private pensioner og lignende skal ikke regnes med som arbejdsfortjeneste. De er ikke udtryk for en arbejdsmæssig indsats.

Fratrædelsesgodtgørelse

Fratrædelsesgodtgørelse udbetales ofte som et engangsbeløb i forbindelse med fratrædelse og dermed overgang til andet arbejde eller pension/efterløn. Visse ansatte optjener i henhold til funktionærloven ret til fratrædelsesgodtgørelse gennem deres ansættelse i et bestemt antal år. Beløbet kan ikke betragtes som løn, fordi det ikke afspejler tilskadekomnes indtjeningsevne, men blot er en ekstraordinær udbetaling. Beløbet indgår derfor ikke i årslønnen, når den skal fastsættes.

Rådighedsløn (tjenestemænd)

Rådighedsløn udbetales til tjenestemænd, der ophører med deres beskæftigelse som tjenestemænd, oftest fordi de bliver afskediget. Tjenestemænd får i disse situationer udbetalt et rådighedsbeløb (ventepenge) i en periode på 3 år. Rådighedsbeløbet gives uden nogen modydelse i form af arbejde og indgår derfor ikke i årslønnen.

Lokalaftaler: særlige omsorgsdage og særlige feriefridage

Nogle arbejdspladser tilbyder alle medarbejdere omsorgsdage eller særlige feriefridage ud over det, som fremgår af de generelle overenskomster. Medarbejdere uden små børn får også tilbudt de ekstra omsorgsdage eller særlige feriefridage. I nogle tilfælde kan medarbejderne vælge at få udbetalt disse ikke afholdte omsorgsdage. Hvis medarbejderen har valgt at få dagene udbetalt, indgår beløbene i fastsættelsen af årslønnen. Hvis tilskadekomne oplyser, at han havde en forventning om at få dagene udbetalt, indgår de som udgangspunkt ikke i fastsættelsen af årsløn. Udgangspunktet er, at arbejdsgivers tilbud er en mulighed for afholdelse af ekstra fridage – tilbuddet er ikke ment som en lønstigning.

Kørselsgodtgørelse

Kørselsgodtgørelse vil normalt ikke være en del af arbejdsfortjenesten. Se principafgørelse 169-11, hvor skattefri rejsegodtgørelse ikke skulle indgå i fastsættelsen af tab af erhvervsevne og årsløn, og principafgørelse 24-09, hvor frikort til en DSB-ansat ikke skulle tillægges hans arbejdsindtægt.

Vi skal dog være opmærksomme på, at arbejdsgiveren kan udbetale kørselsgodtgørelsen, så den overstiger den takst, som er fastsat af SKAT. I disse tilfælde vil beløbet blive skattepligtigt. Beløbet vil på en R75 og i eIndkomst være indeholdt i A-indkomsten og ikke specificeret ud, som de skattefri rejse- og godtgørelser normalt bliver. Beløbet medtages ved fastsættelse af årslønnen.

Diæter

Diæter medtages normalt ikke i arbejdsfortjenesten. Vi skal dog være opmærksomme på, at arbejdsgiveren kan udbetale diæter, så de overstiger den sats, som er fastsat af SKAT. I disse tilfælde vil beløbet blive skattepligtigt og indgå i arbejdsfortjenesten.

Telefongodtgørelse

Telefongodtgørelse vil normalt ikke være en del af arbejdsfortjenesten. Vi skal dog være opmærksomme på, at arbejdsgiveren kan udbetale telefongodtgørelse, så den overstiger den sats, som er fastsat af SKAT. I disse tilfælde vil beløbet blive skattepligtigt og indgå i arbejdsfortjenesten.

Indtægter ved udlejning af ejendomme

Indtægter ved udlejning af ejendomme er som udgangspunkt en passiv pengeanbringelse og indgår derfor ikke, når årslønnen skal fastsættes.

Multimedieskat

Multimedieskat blev indført i 2010 og afskaffet med virkning fra 1. januar 2012.

Multimedieskatten betød, at man i 2010 og 2011 blev beskattet af 3.000 kroner, hvis ens arbejdsgiver stillede mobiltelefon, computer eller internetopkobling til rådighed. Grundlaget for multimediebeskatningen var en A-indkomst på 250 kroner per måned, hvoraf der månedligt skulle ske løbende beskatning med 125 kroner, som det også fremgår af lønsedler fra denne periode.

Da der samtidig med den ekstra A-indkomst på 250 kroner hver måned til multimediebeskatning også blev fratrukket 250 kroner månedligt til multimediebeskatning, er der ikke tale om en reel indtægt, hvorfor denne derfor ikke indgår i bruttoindkomsten.

1.4. Sort arbejde

Den årsløn, der anvendes til beregningen af erstatningen, tager udgangspunkt i tilskadekomnes dokumenterede indtægt i året forud for skaden. Når vi skal fastsætte årslønnen, indhenter vi oplysninger om tilskadekomnes indtægt i året før skaden.

Det er i denne situation, at vi ved behandlingen af arbejdsskadesager undertiden konstaterer, at det pågældende arbejde ikke er legalt arbejde. Der er ikke betalt skat af indtægten. Tilskadekomne kan også have modtaget sociale ydelser for samme periode, som han har udført arbejde.

Hvis tilskadekomne kan dokumentere, eventuelt via bankoverførsel, at han har haft en indtægt, som ikke fremgår af skatteoplysningerne, lægges denne alligevel til grund som årsløn efter § 24, eventuelt suppleret med tilskadekomnes andre indtægter.

Vi vil dog i disse tilfælde videregive oplysningerne om ”det sorte arbejde” til SKAT eller pågældende kommune. Oplysningerne videregives, når vi konstaterer, eller det med høj grad af sikkerhed må antages, at indtægten er sket ved ”sort arbejde. ” Det er således ikke tilstrækkeligt, at der blot er mistanke om ”sort arbejde”. Dette fremgår af lovens § 35a, som gælder for arbejdsulykker, der er indtrådt den 1. juli 2007 eller senere, og erhvervssygdomme, der er anmeldt den 1. juli 2007 eller senere.

1.5. Opregulering og nedregulering

1.5.1. Opregulering

Hvis indtægtsoplysningerne i året før skaden ikke giver et retvisende billede af tilskadekomnes indtjeningsevne, kan det blive nødvendigt at fastsætte årslønnen på baggrund af tidligere års indtægt og så opregulere den. Dette kan for eksempel ske i erhvervssygdomssager, hvor indtægten 12 måneder før anmeldelsen har været påvirket af sygdommen.

I nogle situationer skal indtægten opreguleres til året før ulykkens indtræden/erhvervssygdommens anmeldelse. I andre tilfælde skal indtægten opreguleres til skadeåret/anmeldeåret. Det afgørende er datoen for ulykkens indtræden/anmeldedatoen for erhvervssygdommen.

Hvis skaden sker/sygdommen anmeldes før den 1. juli, skal indtægten opreguleres til året forud for skadeåret/anmeldeåret.

Hvis skaden sker/sygdommen anmeldes den 1. juli eller senere på året, skal indtægten opreguleres til skadeåret/anmeldeåret.

Hvis vi fastsætter årslønnen på baggrund af en periode, der strækker sig hen over et årsskifte, opregulerer vi fra det år, der udgør den længste periode i beregningen.

Hvis vi fastsætter årslønnen på grundlag af et gennemsnit af lønnen i en periode på 3 år, sker opreguleringen fra det midterste år.

Vi beregner faktoren til opreguleringen ved at dividere maksimalårslønnen i det år, der skal opreguleres til, med den maksimale årsløn i det år, der skal opreguleres fra. Denne faktor ganges med den indtægt, som tilskadekomne har haft:

(Maksimalårsløn for det år, der skal opreguleres til

Maksimalårsløn for det år, der skal opreguleres fra) x indtægt

Eksempel på opregulering

Tilskadekomne tjente 275.000 kroner i 2006. Vi skal have opreguleret indkomsten til 2015-niveau:

(498.000 kroner

396.000 kroner) x 275.000 kroner = 346.000 kroner afrundet

|

|

Den opregulerede årsløn kan ikke fastsættes til et højere beløb end den maksimalårsløn, der gælder for skadeåret/anmeldeåret. Dette gælder uanset, om vi har opreguleret til året forud for skaden/anmeldelsen eller til selve skadeåret/anmeldeåret.

1.5.2. Nedregulering

Giver indtægtsoplysningerne i året forud for skaden ikke et retvisende billede af tilskadekomnes indtjeningsevne, kan det blive nødvendigt at fastsætte en årsløn, der er nedreguleret på baggrund af oplysninger om senere års indtjeningsmuligheder. Det sker i mere sjældne tilfælde, hvor vi eksempelvis ikke har oplysninger om indtjeningsniveau på skadetidspunktet, men ved, hvad tilskadekomne ville have tjent i dag, hvis skaden ikke var sket.

Vi beregner faktoren til nedregulering ved at dividere maksimalårsløn i det år, der skal nedreguleres fra, med den maksimale årsløn i det år, der skal nedreguleres til. Denne faktor ganges med indtægten, som tilskadekomne ville have haft:

(Maksimalårsløn for det år, der skal nedreguleres til

Maksimalårsløn for det år, der skal nedreguleres fra) x indtægt

Der gælder samme skæringsdato som ved opregulering. Hvis skaden er sket eller sygdommen er anmeldt den 1. juli eller senere i året, nedregulerer vi indtægten til anmeldeåret/skadeåret.

Hvis skaden er sket eller sygdommen er anmeldt før den 1. juli, nedregulerer vi indtægten til året forud for skadeåret/anmeldeåret.

|

Den nedregulerede årsløn kan ikke fastsættes til et højere beløb end den maksimalårsløn, der gælder for skadeåret/anmeldeåret. Dette gælder uanset, om vi har nedreguleret til året forud for skaden/anmeldelsen eller til selve skadeåret/anmeldeåret.

1.6. Normalårsløn

Normalårslønnen er udtryk for gennemsnitslønnen for lønmodtagere i hele landet. Normalårslønnen bruger vi kun, hvis det ikke er muligt at fastsætte årslønnen på anden retvisende måde.

Teknisk vejledning om fastsættelse af årsløn beskriver, hvordan normalårslønnen skal reguleres. For skader indtruffet i 2015 udgør normalårslønnen 356.000 kroner inklusive arbejdsmarkedsbidrag, ATP-bidrag og pensionsbidrag.

Normalårslønnen kan anvendes i følgende tilfælde:

- Hvis tilskadekomne er under 18 år på skadetidspunktet (se kapitel 4.1.)

- Yngre personer, som

- ikke er begyndt på en erhvervsmæssig karriere, eller

- har en meget sporadisk tilknytning til arbejdsmarkedet, der ikke er typisk for det forventede livsforløb, eller

- ikke er i gang med et uddannelsesforløb, som ender med en konkret erhvervskompetence. Det kan eksempelvis være gymnasium, HF eller lignende. (Se kapitel 4.2.)

1.7. Maksimalårsløn

Arbejdsskadestyrelsen kan efter lovens § 24, stk. 5, ikke sætte årslønnen højere end til et bestemt beløb, som reguleres hvert år. For skader indtruffet i 2015 udgør maksimalårslønnen 498.000 kroner inklusive arbejdsmarkedsbidrag. Læs bekendtgørelsen om satser efter lov om arbejdsskadesikring og lov om sikring mod følger af arbejdsskade, der udstedes hvert år. Disse findes på Arbejdsskadestyrelsens hjemmeside www.ask.dk.

Hvis årslønnen klart overstiger den maksimale årsløn, udregner vi ikke nødvendigvis den præcise faktiske årsløn, medmindre dette er relevant til brug for vurderingen af erhvervsevnetabet.

Vi anvender maksimalårslønnen for året for ulykken eller anmeldelsen af en erhvervssygdom.

1.8. Afrunding

Årslønnen afrundes til nærmeste kronebeløb, der kan deles med 1.000. Hvis skaden er sket før 1993, afrundes årslønnen til nærmeste kronebeløb, der kan deles med 500.

2. Fastsættelse af årsløn på baggrund af hovedreglen

Efter lovens § 24, stk. 1, fastsætter Arbejdsskadestyrelsen årslønnen ud fra tilskadekomnes samlede arbejdsfortjeneste i året før arbejdsskaden.

Såfremt det er muligt, fastsættes årslønnen efter stk. 1, med udgangspunkt i oplysningerne i eIndkomst og andre oplysninger fra SKAT.

Hovedregel: Årslønnen udgør tilskadekomnes faktiske arbejdsfortjeneste de seneste 12 måneder før skaden.

Hovedreglen finder eksempelvis anvendelse, hvis tilskadekomne har været fast ansat på samme ansættelses- og lønvilkår i minimum 12 måneder forud for skaden. Dette gælder også for folkepensionister, efterlønsmodtagere og førtidspensionister i lønnet job.

Hovedreglen finder eksempelvis også anvendelse, hvis

- tilskadekomne i nogle perioder har arbejdet mindre end fuld tid, så længe den samlede arbejdsindsats set over 12 måneder svarer til fuldtidsbeskæftigelse

- tilskadekomne aflønnes med særlige tillæg som kompensation for, at der ikke arbejdes fuld tid i nogle perioder

- tilskadekomne har akkordarbejde, der lønmæssigt opvejer den lavere indtjening i andre perioder

- tilskadekomne har været syg, men har modtaget fuld løn under sygdom

- tilskadekomne har haft få sygedage, hvor indtjeningen har været lavere på grund af sygeløn

- tilskadekomne har haft tilbagevendende (kronisk) sygdom og har som følge deraf haft lavere indtægt

2.1. Svingende arbejdstimer, men arbejdstiden svarer samlet set til fuld tid

Hvis den samlede arbejdsindsats set over en længere periode svarer til fuld beskæftigelse, vil den faktiske indtjening i perioden blive lagt til grund for årslønsfastsættelsen.

|

2.2. Særligt om aflønning med akkord og lignende

I nogle ansættelser aflønnes man med særlige tillæg som kompensation for svingende timetal, eller man får akkord, hvis arbejdet udføres hurtigere. Det kan for eksempel være en håndværker, som arbejder meget i nogle perioder, mindre i andre perioder. Hvis man modtager særlige tillæg ved en del af opgaverne og lønnen derfor samlet set svarer til den normale løn i stillingen, korrigerer vi som udgangspunkt ikke for mindre tid. Vi fastsætter årslønnen ud fra den faktiske indtjening i perioden.

Ved akkord aflønnes tilskadekomne på baggrund af antal/omfang af løste arbejdsopgaver i modsætning til løn for afholdt arbejdstid. Akkorder kan typisk forekomme, hvis virksomheden konkurrerer på produktionspris. Akkordsatsen fastsættes ofte ud fra den forventede produktion per time og den ønskede timeløn. Denne type aflønning er særligt forekommende i bygge- og anlægsbranchen og på produktionsvirksomheder, for eksempel slagterier.

I disse tilfælde afspejler det lavere timetal sig ikke i lønnen, fordi man kompenseres ved en højere løn. Ved denne type aflønning vil vi som udgangspunkt anse det lavere timetal som et udtryk for de sædvanlige arbejdsforhold i stillingen. Vi vil fastsætte årslønnen ud fra den faktiske indtjening uden at regulere for det lavere timetal, medmindre den faktiske indtjening er klart lavere end den normale løn i stillingen.

I tvivlstilfælde kan vi spørge tilskadekomne og arbejdsgiver nærmere om ansættelses- og lønvilkår og sammenligne disse oplysninger med indtjeningen i tidligere år og eventuelle statistiske oplysninger.

2.3. Enkeltstående korterevarende sygdomsperiode

Det er normalt, at man som lønmodtager har nogle sygedage om året. Nogle lønmodtagere får fuld løn under sygdom. Andre modtager sygeløn, hvor satsen er lavere end normal løn.

Hvis tilskadekomne modtager fuld løn under sygdom, fastsætter vi årslønnen ud fra den faktiske indtjening.

Hvis tilskadekomne ikke modtager fuld løn, fastsætter vi også årslønnen ud fra den faktiske indtjening, hvis der er tale om få sygedage eller enkelte sygetimer på et år.

Ifølge Danmarks Statistik havde de privatansatte i 2013 med 6,4 dage færrest sygedage, mens de statsansattes sygefravær lå på 7,3 dage i gennemsnit. Personer med kort uddannelse har i gennemsnit flere sygedage end dem med længere uddannelse. Sygefraværet varierer også fra branche til branche.

|

Se kapitel 3.1.1, hvis der har været tale om en længerevarende sygdomsperiode eller mange enkeltstående sygeperioder.

2.4. Tilbagevendende (kronisk) sygdom, fuld løn under sygdom

Tilskadekomne kan modtage fuld løn fra arbejdsgiver, trods fravær på grund af en kronisk sygdom. Er dette tilfældet, vil de vilkår, tilskadekomne var ansat til, som udgangspunkt afspejle tilskadekomnes indtjeningsevne på skadetidspunktet. Det betyder, at vi som udgangspunkt fastsætter årslønnen ud fra den faktiske indtjening i året forud for skaden.

|

2.5. Tilbagevendende (kronisk) sygdom, ikke fuld løn under sygdom

Tilskadekomne kan have haft en kronisk sygdom inden arbejdsskaden. I nogle tilfælde har sygdommen medført tilbagevendende sygeperioder, hvor tilskadekomne ikke har modtaget fuld løn, men derimod typisk sygedagpenge. Hvis der er tale om en kronisk sygdom med tilbagevendende sygeperioder, vil årslønnen som udgangspunkt blive fastsat ud fra den faktiske lønindtægt.

Sygedagpengene indgår i disse tilfælde ikke i vurderingen. Dette skyldes, at tilskadekomne – i modsætning til perioder med arbejdsløshed – ikke har stået til rådighed for arbejdsmarkedet i fraværsperioderne. Erhvervsevnen var nedsat inden arbejdsskadens indtræden, og lønindkomsten vil derfor normalt afspejle tilskadekomnes indtjeningsevne.

|

2.6. Folkepensionister, efterlønsmodtagere, førtidspensionister i lønnet job

Nogle folkepensionister, efterlønsmodtagere eller førtidspensionister fortsætter med at arbejde i mindre omfang, selv om de er gået på pension eller efterløn. For denne persongruppe fastsætter vi årslønnen ud fra den faktiske lønindtægt i året forud for skaden. Pension og efterløn er arbejdsfri indtægter og indgår derfor ikke i årslønnen.

|

Hvis tilskadekomne ikke har en lønindkomst, fastsættes årslønnen som nedenfor i kapitel 6.

3. Generelt om skønsmæssig fastsættelse af årslønnen

Den skønsmæssige fastsættelse af årslønnen er reguleret i lovens § 24, stk. 2. For skader sket før 1. januar 2011 i den dagældende lovs § 24, stk.1, 2. pkt.

Ordlyden er ændret ved den seneste ændring af loven, men det fremgår af lovforslagets bemærkninger, at der alene er tale om kodificering af gældende praksis af hensyn til større gennemsigtighed for sagens parter. Praksis er fastlagt ved retsafgørelser og ved administrativ praksis på enkelte områder. Bestemmelsen præciserer, at det både er særlige indtægts- og ansættelsesforhold, der kan danne grundlag for en skønsmæssig fastsættelse af årslønnen. Formuleringen af § 24, stk. 2, nr. 1, er nu i overensstemmelse med § 7, stk. 2, i erstatningsansvarsloven.

Reglen anvendes eksempelvis, når tilskadekomne inden for de sidste 12 måneder forud for skaden har skiftet ansættelse, eller hvis tilskadekomne hos samme arbejdsgiver har fået ny beskæftigelse til en anden løn end tidligere.

Efter § 24, stk. 2, fastsættes årslønnen efter et skøn, når

1) særlige indtægtsforhold eller ansættelsesforhold gør sig gældende, eller

2) tilskadekomne på grund af en erhvervssygdom ikke har været beskæftiget til samme løn i hele det foregående år, eller

3) tilskadekomne har været ude af erhverv i en kortere eller længere periode før datoen for sygdommens anmeldelse, eller

4) årslønnen fastsat efter stk. 1, 2. pkt. (oplysninger fra SKAT og eIndkomst) ikke giver et retvisende billede af tilskadekomnes indtægt på skadetidspunktet

Lovgrundlaget tilsiger, at årslønsfastsættelsen sker med udgangspunkt i SKATs oplysninger, enten fra eIndkomst eller årsopgørelserne (R75). Dette uanset om årslønnen fastsættes ud fra en konkret beregning eller der foretages et skøn ud fra en periode på 12 måneder eller en kortere eller længere periode.

3.1. Særlige indtægts- og ansættelsesforhold

3.1.1. Sygdom i større omfang før arbejdsskaden

Ved fastsættelsen af årslønnen regulerer vi for sygdom i større omfang, hvis:

- tilskadekomne har haft ekstraordinært mange sygedage, og

- det ikke er tilbagevendende sygdom, og

- tilskadekomne ikke har fået fuld løn under sygdom

Vi vil omregne den faktiske løn, så den svarer til en normal løn ved fuld beskæftigelse.

Se også kapitel om fastsættelse af årslønnen, når indtjeningen har været påvirket af enkeltstående korterevarende sygdom eller tilbagevendende kronisk sygdom.

|

3.1.2. Ledighed før arbejdsskaden

3.1.2.1. Enkeltstående ledighedsperiode

Udgangspunkt: Årslønnen fastsættes ved at opregulere arbejdsindtægten til 12 måneder. Dagpenge indgår ikke i beregningen.

Hvis der er tale om en forbigående eller enkeltstående arbejdsløshedsperiode, der ikke er et udtryk for tilskadekomnes normale udnyttelse af erhvervsevnen, omregner vi arbejdsindtægten, så den svarer til fuld beskæftigelse.

Dette kan være tilfældet, når tilskadekomne i en kortere periode har været afskediget fra sit ellers faste arbejde på grund af produktionsomlægninger, eller hvis indtægten i en periode har været påvirket af arbejdsnedlæggelse, for eksempel på grund af strejke. Indtægten i perioden med beskæftigelse omregnes i disse tilfælde til et helt år.

Vi vil ofte ud fra sagens oplysninger kunne se, om der er tale om tilbagevendende eller enkeltstående perioder med arbejdsløshed. Det vil fremgå af skatteoplysningerne (både eIndkomst og årsopgørelser), om tilskadekomne har været ansat hele året hos den pågældende arbejdsgiver, og om den indtægt, der står under arbejdsgiveren, dækker hele året.

|

3.1.2.2. Tilbagevendende arbejdsløshedsperioder og ledighed ved hjemsendelse

Vi sondrer mellem de situationer, hvor

- tilskadekomne har fast tilknytning til arbejdsmarkedet, trods ledighed eller hjemsendelse, og hvor

- tilskadekomne har lange perioder med ledighed og løs tilknytning til arbejdsmarkedet

3.1.2.2.1. Fast tilknytning til arbejdsmarkedet

Dette afsnit omhandler ikke reelle deltidsansatte, der er ansat med en fast arbejdstid på mindre end 37 timer om ugen. Se nærmere kapitel 3.1.4.

I dette afsnit behandles alene situationer, hvor tilskadekomne er ansat på fuld tid, men har perioder med ledighed eller hjemsendelse.

Udgangspunkt: Årslønnen fastsættes med udgangspunkt i den faktiske arbejdsindtægt og med tillæg af skønnet mulig løn for ledighedsperioden eller det tidsrum, tilskadekomne var hjemsendt.

Undtagelse: Årslønnen fastsættes alene med udgangspunkt i den faktiske arbejdsindtægt, hvis den faktiske arbejdsindtægt er retvisende for indtjeningsevnen inden skaden. Dette kan eksempelvis være tilfældet, hvis tilskadekomne ikke stod til rådighed for arbejde i perioderne med ledighed/hjemsendelse.

I vurderingen af, om vi skal tillægge skønnet mulig løn for ledighedsperioden eller det tidsrum, tilskadekomne var hjemsendt, lægger vi særlig vægt på omstændighederne omkring tilskadekomnes erhvervsforhold, inden arbejdsskaden indtrådte:

- om årsagen til ledighed var, at det inden for tilskadekomnes arbejdsområde var sædvanligt med tilbagevendende ledighed (for eksempel visse grupper af håndværkere), eller

- om ledigheden var selvvalgt/tilskadekomne bevidst havde valgt kun at arbejde en del af året

Ledighedens eller hjemsendelsens varighed er som udgangspunkt ikke afgørende for, om vi tillægger en skønnet mulig løn for perioden med ledighed/hjemsendelse.

Hvis der er tale om få timer/dage med sædvanlig ledighed/hjemsendelse, vil vi typisk fastsætte årslønnen alene med udgangspunkt i den faktiske arbejdsindtægt.

Fastsættelse af årslønnen, hvis vi skal tillægge en skønnet værdi

Årslønnen fastsættes med udgangspunkt i den faktiske arbejdsindtægt i perioden med tillæg af en skønnet mulig løn for ledighedsperioden eller det tidsrum, hvor tilskadekomne var hjemsendt. De udbetalte sociale ydelser/arbejdsløshedsdagpenge indgår ikke i beregningen. Disse afspejler ikke tilskadekomnes evne til at tjene penge ved arbejde. Vi tillægger i stedet en skønnet mulig løn for ledighedsperioden eller de timer/dage, tilskadekomne var hjemsendt.

Udgangspunktet er arbejdsindtægten 12 måneder inden arbejdsskaden, men det kan være relevant at undersøge indtægten i en længere periode. I nogle tilfælde vil den faktiske indtjening kunne fastsættes med udgangspunkt i et gennemsnitligt skøn baseret på 3 års arbejdsindkomst før skadetidspunktet.

Det er en konkret vurdering, om tilskadekomne i ledigheds-/hjemsendelsesperioden stod til rådighed inden for sit sædvanlige arbejdsområde eller mere generelt til rådighed for arbejdsmarkedet. Hvis tilskadekomne ikke stod til rådighed inden for sædvanligt arbejdsområde, vurderer vi den mulige løn i ledigheds-/hjemsendelsesperioden ud fra flere momenter. Vi ser blandt andet på tilskadekomnes eventuelle andre uddannelser, tidligere jobs og faglige kompetencer.

Når vi fastsætter årslønnen, tager vi udgangspunkt i årsopgørelser eller eIndkomst, da disse oplysninger giver et overblik over den samlede indtjening i år og måneder op til arbejdsskaden. Oplysningerne indeholder også oversigt over de samlede indtjeningsforhold. Oplysninger fra Skat kan korrigeres med udgangspunkt i andre oplysninger om løn og arbejde fra tilskadekomne eller arbejdsgiver.

|

|

3.1.2.2.2. Løs tilknytning til arbejdsmarkedet inden skaden

Tilskadekomne kan have en så løs tilknytning til arbejdsmarkedet i årene op til arbejdsskaden, at vi ikke foretager en regulering for perioder uden arbejde.

Udgangspunkt, hvis tilskadekomne har en løs tilknytning til arbejdsmarkedet:

Selv om tilskadekomne var i arbejde, kan en meget løs tilknytning til arbejdsmarkedet i en længere periode medføre, at årslønnen fastsættes efter et skøn, hvor indtægten fra arbejde indgår med den største vægt, men ikke står alene.

I vurderingen af, om tilskadekomne har en fast eller løs tilknytning til arbejdsmarkedet, indgår for eksempel (ikke udtømmende):

- årsag til perioder uden arbejde (skyldes perioder med ledighed, for eksempel barsel),

- hvordan tilskadekomne har stået til rådighed for arbejdsmarkedet,

- ledighedsperiodernes længde og

- den udviste evne og vilje til at arbejde, herunder om tilskadekomne har deltaget i opkvalificeringsforløb, jobtilbud eller virksomhedspraktik med videre.

De samme momenter indgår også i årslønsfastsættelsen, se nedenfor.

Se også eksempel 15 (patientskade) ovenfor i kapitel 3.1.2.2.1 og eksempel 16 og 17 nedenfor (PA 76-13).

Årslønsfastsættelsen

Indtægt fra arbejde indgår med den største vægt, og ved vurdering af arbejdsindtægten inddrages skønselementer, for eksempel (ikke udtømmende):

- den faktiske indtjening på skadetidspunktet,

- ansættelsens varighed og

- tilskadekomnes indtjening og tilknytning til arbejdsmarkedet i årene inden arbejdsskaden

Hvis tilskadekomne har modtaget sociale ydelser under ledighed inden arbejdsskaden, medregnes de ikke, da beløbet ikke er udtryk for evnen til at tjene penge ved arbejde.

I stedet inddrages oplysninger om,

- hvordan tilskadekomne har stået til rådighed for arbejdsmarkedet,

- ledighedsperiodens længde og

- den udviste evne og vilje til at arbejde, herunder om tilskadekomne har deltaget i opkvalificeringsforløb, jobtilbud eller virksomhedspraktik med videre.

Skønselementerne værdiansættes og vægtes indbyrdes. Indtægten fra arbejde indgår med den største vægt.

|

|

Hvis tilskadekomne ikke har haft tilknytning til arbejdsmarkedet inden arbejdsskaden, kan den manglende evne/vilje medføre, at der ikke er et tab af erhvervsevne. Vi vil da heller ikke fastsætte en årsløn efter § 24.

3.1.3. Ansat under et år, fast tilknytning til arbejdsmarkedet

Udgangspunkt: Årslønnen fastsættes skønsmæssigt. Det betyder, at hovedreglen om at anvende 12 måneders løn normalt fraviges, når tilskadekomne har været ansat ved samme arbejdsgiver i mindre end et år før skaden.

Vi sondrer mellem varig ansættelse og midlertidig ansættelse på skadetidspunktet.

Udgangspunkt ved varig ansættelse:

- årslønnen fastsættes ud fra lønnen i dette job

Udgangspunkt ved midlertidig ansættelse:

- inden for eget/tidligere arbejdsområde (indtægten i midlertidig ansættelse er oftest retvisende) (3.1.3.2)

- uden for eget/tidligere arbejdsområde (indtægten i midlertidig ansættelse kan være mindre retvisende, konkret vurdering af fremtidsperspektiv, hvis skaden ikke var indtruffet) (3.1.3.3)

3.1.3.1. Varig ansættelse

Udgangspunkt: Hvis tilskadekomne er varigt ansat på skadetidspunktet, fastsætter vi årslønnen skønsmæssigt på baggrund af lønnen i denne stilling, omregnet til lønnen for et års arbejde.

|

Lønnen kan svinge fra periode til periode. Det er derfor vigtigt at få oplyst lønnen over en så lang periode af ansættelsen som muligt. Lønnen kan desuden være lav i starten af ansættelsen, og en udregning af årslønnen kan derfor give en for lav årsløn i forhold til en ansættelse på normale vilkår. Det samme gør sig gældende ved arbejdsmarkedspensioner, fordi arbejdsgiveren i visse ansættelser først begynder at indbetale pensionsbidrag, når ansættelsen har varet i nogle måneder. Dette bidrag skal indgå i årslønnen.

Hvis skaden sker i en periode, hvor tilskadekomne er ansat på prøve, beder vi arbejdsgiveren oplyse, om der var en forventning om at fastansætte tilskadekomne, efter prøveperioden var slut. Ville tilskadekomne ikke være blevet fastansat, fastsætter vi årslønnen skønsmæssigt som ved midlertidig ansættelse.

Hvis tilskadekomne i en længere periode før ansættelsen har haft en løs tilknytning til arbejdsmarkedet og kommer til skade kort inde i ansættelsen, er det usikkert, om lønnen i stillingen er retvisende for tilskadekomnes indtjeningsevne på tidspunktet for skaden. Vi vil derfor fastsætte årslønnen skønsmæssigt på baggrund af de samlede oplysninger om løn og tilskadekomnes erhvervsmæssige situation før skaden (se kapitel 3.1.2.2).

3.1.3.2. Midlertidig ansættelse inden for eget/tidligere arbejdsområde

Dette afsnit omhandler midlertidig ansættelse inden for egen branche/eget fag/arbejdsområde. Det kan være ansættelse i et vikariat, sæsonarbejde, jobtilbud eller lignende. Det kan eksempelvis være en tømrer, som i mange år har arbejdet for en mindre tømrerforretning og midlertidigt får arbejde i et større byggefirma, eller en sygeplejerske, som får midlertidig ansættelse på en anden afdeling på sygehuset.

Vi skal i disse situationer vurdere, om vi kan fastsætte årslønnen ud fra lønnen på det tidspunkt, hvor skaden sker, eller om ansættelsens karakter betyder, at lønnen ikke er retvisende for indtjeningsevnen inden arbejdsskaden.

Udgangspunkt: Hvis ansættelsen var inden for tilskadekomnes almindelige arbejdsområde, kan årslønnen fastsættes ud fra indtægten 12 måneder før skaden, hvis indtægten i den midlertidige ansættelse er retvisende for tilskadekomnes indtjeningsniveau inden skaden.

|

Hvis årslønnen afviger meget fra tidligere indtægtsniveau, kan det tidligere indtægtsniveau indgå i vurderingen. Det kan for eksempel være tilfældet, hvis man ansættes i et tidsbestemt projekt, hvor lønnen kan være væsentligt højere end den almindelige løn på grund af særlige forhold omkring projektet. Se også kapitel 3.1.8. om tidsbegrænset erhverv.

Tilskadekomne har inden ansættelsen haft en sporadisk tilknytning eller tilbagevendende perioder med dagpenge

Hvis tilskadekomne kommer til skade kort tid inde i ansættelsen, er det usikkert, om lønnen i stillingen er retvisende for tilskadekomnes indtjeningsevne på tidspunktet for skaden. Vi vil derfor fastsætte årslønnen skønsmæssigt på baggrund af de samlede oplysninger om løn og tilskadekomnes erhvervsmæssige situation før skaden. Er der tale om en person med tilbagevendende kortere og længere ansættelser og perioder med arbejdsløshedsdagpenge, fastsættes årslønnen som beskrevet i kapitel 3.1.2.1. og 3.1.2.2. om enkeltstående eller tilbagevendende arbejdsløshedsperioder.

Hvis tilskadekomne er nyuddannet og lige er trådt ind på arbejdsmarkedet efter endt uddannelse, fastsættes årslønnen som udgangspunkt ud fra den faktiske indtægt i det job, tilskadekomne har, når skaden indtræder. Det kan for eksempel være en nyuddannet sygeplejerske, som får midlertidig ansættelse på et sygehus. Indtægten er retvisende for indtjeningsevnen som nyuddannet.

3.1.3.3. Kortere periode uden for eget/tidligere arbejdsområde/branche

Dette afsnit omhandler midlertidigt skift af branche/arbejdsområde, for eksempel vikariat, sæsonarbejde, jobtilbud eller lignende. Det kan eksempelvis være en tømrer, som midlertidigt får arbejde som pædagogmedhjælper, eller en sygeplejerske, som midlertidigt får arbejde i en butik.

Vi skal i disse situationer vurdere, om indtjeningen i det oprindelige eller indtjeningen i det midlertidige job er mest retvisende for indtjeningsevnen.

Udgangspunkt: Det afgørende i vurderingen er, om der var tale om et midlertidigt eller varigt skift af erhverv.

- Hvis skiftet var varigt, fastsættes årslønnen som udgangspunkt efter lønniveauet i den nye stilling, se ovenfor under kapitel 3.1.3.1.

- Hvis skiftet var midlertidigt og kortvarigt, kan årslønnen fastsættes ud fra indtjeningen inden den midlertidige ansættelse

Konkrete forhold, vi undersøger:

Hvorvidt ansættelsen er midlertidig eller permanent, afhænger af en konkret vurdering i den enkelte situation. Dog har længden af den periode, hvor tilskadekomne har arbejdet i den midlertidige ansættelse, væsentlig betydning ved vurderingen. Afgørende momenter i vurderingen af, om det er tidligere indtægt eller aktuel indtægt, som skal lægges til grund, vil være:

- Var der tale om kortvarig ansættelse

- Har tilskadekomne søgt andre jobs

- Var tilbagevenden til tidligere arbejdsområde mulig og realistisk inden for kortere tid

- Hvad var årsagen til den midlertidige ansættelse, herunder: var overgangen frivillig eller skyldtes den for eksempel lukning af arbejdspladsen, omstrukturering, opsigelse på grund af langvarig, men forbigående sygdom eller lignende

Vi fastsætter årslønnen ud fra et bredere skøn, der er baseret på tidligere indtægter og tilknytningen til arbejdsmarkedet forud for skaden. I skønnet indgår vurderingen af, om det er et midlertidigt eller varigt skift af arbejdsområde. Vi skal fastsætte årslønnen, så den giver det mest retvisende billede af tilskadekomnes indtjeningsevne før den midlertidige ansættelse. Fastsættelsen af årslønnen vil være præget af de konkrete forhold.

|

|

Skift til erhverv med højere indtægt

Hvis tilskadekomne før arbejdsskaden har valgt at skifte til et erhverv med højere indtægt, vil de samme betragtninger som ovenfor gøre sig gældende. Afgørende for vurderingen er altså, hvorvidt der er tale om et midlertidigt eller varigt skift af erhverv.

3.1.4. Ansatte på deltid

Udgangspunkt: Ved deltidsansættelse fastsættes årslønnen ud fra den faktiske indtægt de seneste 12 måneder før skaden.

Udgangspunktet fraviges dog, hvis tilskadekomne havde en fuld erhvervsevne, da skaden indtraf, og ansættelsen på deltid var af midlertidig karakter. I disse tilfælde skal årslønnen fastsættes skønsmæssigt med udgangspunkt i lønnen i en fuldtidsstilling. Det følger af to domme afsagt af Højesteret den 16. august 2010.

Årslønnen fastsættes ud fra principperne i dommene, hvis følgende betingelser er opfyldt:

- Tilskadekomne var ansat på deltid inden skaden (kapitel 3.1.4.1.)

- Tilskadekomne havde en fuld erhvervsevne inden skaden (kapitel 3.1.4.2.)

- Forud for ansættelsen på deltid havde tilskadekomne som udgangspunkt på et tidspunkt arbejdet på fuld tid (kapitel 3.1.4.3.)

- Ansættelsen på deltid var af midlertidig karakter (kapitel 3.1.4.4.)

Se kapitel 3.1.4.5.om beregning af årslønnen (omregning til fuld tid).

3.1.4.1. Hvad er deltidsansættelse

Tilskadekomne er deltidsansat, hvis tilskadekomne arbejder mindre end 37 timer om ugen, medmindre det af en overenskomst fremgår, at fuld tid er mindre end 37 timer. Det kan for eksempel være aftalt, at fuld tid er 35 timer om ugen.

Personer, der arbejder i fast aften-/nattevagt mindre end 37 timer om ugen i gennemsnit, anses for at arbejde på deltid, hvis overenskomsten ikke fastslår andet. Dette fremgår af principafgørelse 111-12.

Hvis tilskadekomne har flere ansættelser på deltid, vurderer vi ansættelserne samlet. Det betyder, at der ikke er tale om deltid, hvis tilskadekomne arbejder 20 timer i én stilling og 17 timer i en anden stilling. Det samme gælder, hvis tilskadekomne supplerer deltidsansættelsen med vikartimer eller har en selvstændig virksomhed ved siden af deltidsstillingen og den samlede arbejdstid er på mindst 37 timer.

Sæsonarbejdere er typisk ansat på fuld tid i den periode, de arbejder, men kan have kortere eller længere perioder, hvor de ikke er i arbejde. Udgangspunktet er, at disse tilfælde vurderes efter principperne om tilbagevendende ledighed og en vurdering af, om der samlet set er tale om en fast eller løs tilknytning til arbejdsmarkedet. Sæsonarbejdere vurderes derfor som udgangspunkt ikke efter principperne i dette afsnit, men efter principperne i kapitel 3.1.2.

3.1.4.2. Nedsat erhvervsevne forud for arbejdsskaden

Hvis tilskadekomne inden arbejdsskaden arbejdede på deltid på grund af forudbestående sygdom eller lignende, var tilskadekomnes erhvervsevne allerede nedsat inden arbejdsskadens indtrædelse. Tilskadekomne havde således ikke en fuld erhvervsevne, og årslønnen vurderes derfor ud fra tilskadekomnes faktiske indtægt på skadetidspunktet.

Der er således et krav om, at tilskadekomne inden skaden har været i stand til at arbejde på fuld tid.

|

Se eventuelt også kapitel 3.1.4.5. om beregningen af årslønnen, hvis tilskadekomne midlertidigt var gået yderligere ned i tid.

3.1.4.3. I arbejde på fuld tid inden deltidsansættelsen

Udgangspunkt: Tilskadekomne skal forud for ansættelsen på deltid have været fuldtidsansat eller have arbejdet i større udstrækning end det nuværende arbejde på deltid.

|

Nyuddannede

Udgangspunktet er, at nyuddannede normalt vil arbejde på fuld tid, hvis det er muligt, i hvert fald i de første år. Det kan dog være nødvendigt for nyuddannede at tage et arbejde på deltid for at komme ind på arbejdsmarkedet. Vi vil i den situation gå ud fra, at tilskadekomne ville have arbejdet på fuld tid, hvis det havde været muligt, medmindre oplysninger i sagen indikerer noget andet.

|

|

Eksemplerne er ikke udtømmende. Der kan også være andre, som heller ikke har haft mulighed for at arbejde fuld tid inden en ansættelse på deltid. Disse tilfælde må afgøres efter en konkret vurdering.

3.1.4.4. Deltidsansættelse af ”midlertidig karakter”

Udgangspunkt: For at årslønnen skal opreguleres til en indtægt svarende til lønnen i en fuldtidsstilling, skal ansættelsen på deltid have været af midlertidig karakter. Der skal således være tale om en afgrænset periode.

Det er den ansattes behov for at kunne arbejde på deltid, der afgrænser perioden, og det beror på en konkret vurdering, hvornår ansættelsen på deltid ikke længere er af midlertidig karakter. ”Midlertidig karakter” kan således være af både kortere og længere varighed.

Det er tilskadekomne, der skal godtgøre, at ansættelsen på deltid har været af midlertidig karakter.

Tilskadekomne skal samtidig godtgøre, at der er en formodning for, at tilskadekomne vil vende tilbage til fuldtidsbeskæftigelse, når behovet for at kunne arbejde på deltid ikke længere består.

Kravet til styrken af beviset kan variere, alt afhængigt af hvilken situation, der angives som årsag til, at ansættelsen på deltid er af midlertidig karakter.

Ved vurderingen af, om ansættelsen på deltid har været midlertidig, kan følgende momenter inddrages:

- Har tilskadekomne tidligere arbejdet på fuld tid (se ovenfor kapitel 3.1.4.3)

- Har tilskadekomne mindre børn

- Har der været et familiemedlem, der i en periode har krævet pasning

- Har tilskadekomne et privat projekt, der i en afgrænset periode har krævet ansættelse på deltid

- Har tilskadekomne været i gang med en ny uddannelse

- Har en nyuddannet søgt jobs på fuld tid

- Har tilskadekomne haft et ønske om at vende tilbage til fuld tid

Pasning af børn

Bevisbyrden kan være relativt let at løfte, hvis tilskadekomne selv oplyser, at ansættelse på deltid skyldes hensynet til familien og pasning af mindre børn.

I den situation kan vi lægge til grund, at allerede fordi der er tale om mindre børn, så er bevisbyrden løftet. Dette gælder også ved samlevendes børn.

|

Er der derimod tale om større børn, og arbejder tilskadekomne stadig på deltid, skærpes kravet til beviset. Større børn skal have et særligt pasningsbehov, som gør det nødvendigt at arbejde på deltid. At en ægtefælle har skiftende arbejdstider er ikke i sig selv begrundelse nok. Det må i de situationer, som altid, bero på en konkret vurdering, om tilskadekomne har løftet sin bevisbyrde.

I principafgørelse 23-13 har Ankestyrelsen afgjort, at hverken to børn på 11 og 15 år eller to børn på 10 år samt et barn på 13 år i den relation kan anses for mindre børn.

Ankestyrelsen lagde vægt på, at ingen af børnene havde særlige pasningsbehov.

Det indgik desuden i vurderingen,

- at man kun får tildelt omsorgsdage frem til barnets 7. år,

- at man kan udskyde sin barselsorlov til barnets 9. år, samt

- at der i folkeskolen sker udslusning af barnet omkring 4. klassetrin, hvor barnet karakteriseres som værende et større barn

Det forhold, at ægtefællen i den ene af sagerne havde skiftende arbejdstider, kunne ikke begrunde, at tilskadekomnes deltidsansættelse skulle anses for at være af midlertidig karakter.

|

Pasning af familiemedlem

Bevisbyrden er også relativt let at løfte, hvis tilskadekomne angiver en familiemæssig årsag til ansættelsen på deltid, som objektivt kan antages at ville have stor indflydelse på tilskadekomnes erhvervsevne.

Tilskadekomne vil i den forbindelse skulle komme med oplysninger om, hvem der havde behov for at blive passet, og hvilke pasningsbehov familiemedlemmet havde.

|

Private projekter

En deltidsansættelse kan også skyldes mere projektorienterede grunde. Årsagerne kan være at skrive en bog, bygge et hus eller lignende.

Afgørende er, om projektet er afgrænset til en tidsmæssig periode, og at der er en forventning om, at tilskadekomne vil vende tilbage til fuld tid, når projektet er afsluttet.

Bevisbyrden i sådanne tilfælde vil kunne løftes ved at indsende en beskrivelse af projektet og ved at spørge arbejdsgiveren, hvad grunden til deltidsansættelsen var.

|

Ny uddannelse

Kompetencegivende uddannelser og andre tidsbegrænsende kurser kan begrunde en ansættelse på deltid af midlertidig karakter.

Her vil oplysninger om uddannelsen eller kurset kunne sandsynliggøre, at det har været nødvendigt at arbejde på nedsat tid i en periode.

|

Ønske om tilbagevenden på fuld tid

Hvis behovet for at være ansat på deltid er ophørt (for eksempel fordi børnene er blevet store), skal tilskadekomne kunne sandsynliggøre, at vedkommende havde ønske om og en plan for at vende tilbage på fuld tid.

Vi kan i den forbindelse bede tilskadekomne om at indsende kopi af jobansøgninger til fuldtidsstillinger eller indhente en udtalelse fra arbejdsgiver om, at tilskadekomne aktivt havde forsøgt at gå op i tid.

Det forhold, at tilskadekomne har modtaget eller ikke modtaget supplerende arbejdsløshedsdagpenge, vil som udgangspunkt ikke blive tillagt betydning i vurderingen af, om der er dokumentation for midlertidig deltidsansættelse inden arbejdsskaden.

|

|

3.1.4.5. Beregning af årslønnen (omregning til fuld tid)

Udgangspunkt: Årslønnen skal fastsættes som den indtægt, tilskadekomne skønsmæssigt ville have haft i en fuldtidsstilling, hvis der ikke var opstået et behov for deltidsansættelse af midlertidig karakter.

Oplysninger om lønniveauet i en fuldtidsstilling kan indhentes fra tilskadekomne eller dennes arbejdsgiver.

Der kan også indhentes oplysninger om det generelle lønniveau for fuldtidsansatte inden for den branche, tilskadekomne arbejdede i på skadetidspunktet.

Hvis det ikke er muligt at få oplyst lønnen i en fuldtidsstilling, kan tilskadekomnes faktiske indtægt i deltidsansættelsen danne grundlag for fastsættelsen af den skønsmæssige fuldtidsårsløn, hvis det vil give et retvisende billede af tilskadekomnes indtjeningsevne på fuld tid på skadetidspunktet.

Dette kan ske ved at regne den faktiske indtægt på deltid om til fuld tid. Den faktiske indtægt på deltid divideres med timeantallet på deltid og ganges med fuldtidsnormen, der som oftest er 37 timer.

|

Tilskadekomne kan have arbejdet fast på deltid, men midlertidigt være gået yderligere ned i tid, hvorefter arbejdsskaden indtræder. Her må årslønnen fastsættes ud fra den indtægt, tilskadekomne kunne have i den oprindelige deltidsansættelse.

|

Ansatte i aften-/nattevagt

Der skal ikke ske en regulering af årslønnen for ansatte på deltid i aften-/nattevagt, hvis indtægten ikke er klart lavere end indtægten i en dagvagt på fuld tid, jævnfør eksempel 34 vedrørende principafgørelse 111-12.

|

|

Blandede vagter

Har tilskadekomne arbejdet på deltid i blandede vagter, hvor der blev arbejdet både om dagen og om aftenen/natten, skal årslønnen fastsættes ud fra den faktiske indtjening i deltidsansættelsen.

Ankestyrelsen har i principafgørelse 22-13 fastslået, at ”ved vurdering af den fulde erhvervsevne for personer, der på skadetidspunktet arbejdede på deltid og havde både dag- og aften/nattearbejde, skal der ske en skønsmæssig fastsættelse af indtægten ved 37 timer. Den skønsmæssige fastsættelse skal ske med udgangspunktet i den faktiske (deltids-)indtægt. ”

Udgangspunktet for denne vurdering er den faktiske indtjening ved arbejde på nedsat tid i blandede vagter, opreguleret til indtjening ved arbejde 37 timer.

3.1.5. Aftale om væsentlig indtægtsstigning

I nogle tilfælde har tilskadekomne haft udsigt til en væsentlig indtægtsstigning som følge af en aftale, hvis arbejdsskaden ikke var sket. Det kan blandt andet være tilfældet ved en forfremmelse. I disse situationer kan vi fastsætte årslønnen på baggrund af den forventede indtægt. Der skal dog være tale om en ganske sikker forventning, og derfor stiller vi krav om en underskrevet kontrakt før skadetidspunktet eller en skriftlig bekræftelse fra arbejdsgiveren. Det er tilskadekomne, der har bevisbyrden.

3.1.6. Ansatte ved familiemedlemmer

Hvis tilskadekomne er ansat hos et familiemedlem, kan lønnen være påvirket af det nære interessefællesskab eller blot af ønsket om at hjælpe et familiemedlem. Hvis det er tilfældet, kan vi ikke bruge den faktiske lønindtægt til at fastsætte årslønnen. I stedet fastsætter vi den skønsmæssigt baseret på gennemsnitsindtægten for en lignende ansættelse inden for samme erhverv i det relevante geografiske område. Sådanne oplysninger finder vi på de enkelte forbunds hjemmesider, hvor overenskomsterne er lagt ud, eller vi kan bruge uddannelsesguiden www.ug.dk.

|

Medarbejdende ægtefæller

Er en medarbejdende ægtefælle kommet til skade på arbejdet før 1. januar 2004, er den pågældende kun omfattet af loven, hvis der er indgået en lønaftale, der kan tillægges skattemæssig virkning efter kildeskatteloven ved sidste lønudbetaling forud for arbejdsskaden.

Denne situation blev ændret fra 1. januar 2004, hvorefter medarbejdende ægtefæller er omfattet af loven, når der er tegnet en særlig forsikring. ¬¬Medarbejdende ægtefæller har oftest ikke en lønaftale, der kan bruges til fastsættelse af årslønnen. I de situationer foretager vi en konkret vurdering af tilskadekomnes indtjeningsevne. Vi tager udgangspunkt i det arbejde, som tilskadekomne udførte på tidspunktet for arbejdsskaden. Årslønnen fastsættes efter en vurdering af, hvad en fremmed ansat skulle honoreres med, hvis tilskadekomne ikke havde udført arbejdet, eller vi kan fastsætte årslønnen som den løn, tilskadekomne ville kunne tjene i en anden og tilsvarende virksomhed som lønmodtager.

Se også Vejledning om fastsættelse af årsløn for selvstændige erhvervsdrivende og medarbejdende ægtefæller sikret efter § 2, stk. 3.

Hvis den medarbejdende ægtefælle er omfattet af en lønaftale og vi vurderer, at denne giver et retvisende billede af pågældendes indtjeningsevne, vil vi fastsætte årslønnen svarende til denne løn.

3.1.7. Orlov og lignende

Årslønnen beregner vi i disse tilfælde på baggrund af den periode, hvor tilskadekomne har været i arbejde. I de situationer, hvor lønnen har været nedsat på grund af orlov eller lignende i året før skaden, skal vi regulere årslønnen, så den svarer til indtægten uden den ekstraordinære nedgang. Det kan være tilfældet ved barselsorlov, anden orlov og lignende.

3.1.8. Tidsbegrænset erhverv og ekstraordinær høj indtægt

Udgangspunkt: Årslønnen fastsættes med udgangspunkt i den faktiske indtjening inden skaden, med mindre lønnen i året før skaden ikke er udtryk for tilskadekomnes reelle indtjeningsevne, fordi der er tale om en ekstraordinær beskæftigelse med høj indtægt, som ikke er varig.

I disse tilfælde fastsætter vi årslønnen efter et skøn. Begrundelsen er, at årslønnen er grundlaget for erstatningen for tab af erhvervsevne. En årsløn, der er baseret på enkelte års ekstraordinær høj indtægt, vil medføre en erstatning, der ikke er retvisende.

Om en indtægt er ekstraordinær høj, vurderer vi blandt andet ud fra oplysningerne om ansættelsens varighed og vilkår samt ved at sammenligne med tilskadekomnes indtægter i årene før ansættelsen.

Vi skønner ud fra tilskadekomnes indtægter før det ekstraordinært højtlønnede arbejde og ud fra mulighederne for indtægter for personer med samme uddannelse eller erfaring. Det kunne for eksempel gælde ansatte ved de store anlægsarbejder i forbindelse med Storebælts- og Øresundsbroerne samt byggeriet af den københavnske metro.

Hvis der er tale om almindelige konjunkturudsving, fastsættes årslønnen ud fra hovedreglen, det vil sige ud fra indtjeningen i de seneste 12 måneder.

Se også kapitel 5 om sportsfolk og soldater og kapitel 3.1.3. om personer ansat under 1 år på skadetidspunktet.

3.1.9. Værnepligtige

Værnepligtige er omfattet af lov om erstatning til tilskadekomne værnepligtige m.fl. (værnepligtsloven). Loven henviser til arbejdsskadesikringslovens regler om at fastsætte erstatninger.

Det følger dog af værnepligtslovens § 6, at vi, når vi skal fastsætte årslønnen for en indkaldt værnepligtig, skal tage hensyn til den indtægt, som tilskadekomne kunne forvente at opnå, hvis pågældende var blevet sendt hjem uden følger af ulykken eller sygdommen.

Når vi skal vurdere, hvilken indtægt tilskadekomne kunne forvente at opnå efter hjemsendelsen, lægger vi blandt andet vægt på gennemført eller påbegyndt uddannelse og tidligere beskæftigelse. Årslønnen skal vi fastsætte ud fra tilskadekomnes civile erhvervsmæssige situation, og indtægten som værnepligtig er derfor uden betydning.

|

|

Kvinder har ikke værnepligt, men har dog mulighed for frivilligt at gå i tjeneste på vilkår, der ligner dem, der gælder ved værnepligt. Det kaldes værneret. Kvinder, der udnytter deres værneret, er ikke omfattet af værnepligtloven. Derimod er kvinder, der har værneret, ansat på kontrakt med forsvaret og er dermed at betragte som almindeligt ansatte efter lov om arbejdsskadesikrings § 2. Det følger af principafgørelse U-32-01.

Da der er tale om en midlertidig ansættelse, hvor lønnen ikke giver udtryk for den reelle indtjeningsevne, fastsættes årslønnen skønsmæssigt ud fra den løn, kvinden kunne have opnået i det civile efter endt værneret (ligesom for de mandlige værnepligtige).

Ansatte ved Forsvaret, Civilforsvaret og Hjemmeværnet er ikke omfattet af værnepligtsloven, men vil i kraft af deres ansættelsesforhold være omfattet af arbejdsskadesikringsloven. I disse tilfælde fastsætter vi derfor årslønnen efter arbejdsskadesikringslovens regler. ¬

3.2. Særligt om erhvervssygdomme

Udgangspunkt: Efter lovens hovedregel skal årslønnen fastsættes ud fra indtægten 12 måneder før anmeldelsen af sygdommen. Ved erhvervssygdomme har tilskadekomne ofte haft langvarige sygemeldinger, inden sygdommen anmeldes til os. Hvis tilskadekomne ikke modtager fuld løn under sygdom eller eksempelvis går glip af akkordarbejde, vil indtægten i årene før anmeldelsen ikke give et retvisende billede af tilskadekomnes indtjeningsevne, før erhvervssygdommen debuterede.

I sådanne situationer fastsætter vi årslønnen skønsmæssigt. Som udgangspunkt for skønnet bruger vi normalt indtægten fra enten;

- det seneste år, som ikke er påvirket af erhvervssygdommen, eller

- et skøn baseret på et gennemsnit af 3 år før skaden

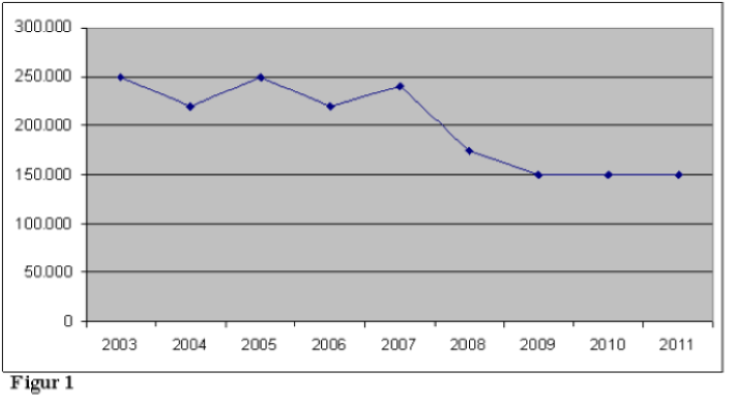

Det kan være nødvendigt at gå flere år tilbage for at få et retvisende billede af tilskadekomnes indtjeningsevne før skaden. Hvis indtægten har været svingende i årene, før arbejdsskaden påvirkede indtjeningen, kan vi ofte basere skønnet på et gennemsnit af indtjeningen 3 år før skaden (figur 1). Indtægten opreguleres herefter til anmeldeåret eller året forud for anmeldelsen. (Se kapitel 1.)

De forhold, som er beskrevet i denne vejlednings øvrige kapitler, kan også gøre sig gældende ved fastsættelsen af årsløn ved erhvervssygdomme. Det gælder for eksempel principperne om fastsættelse af årsløn ved arbejde på deltid inden erhvervssygdommen, tilbagevendende ledighed, projektansættelser med videre.

|

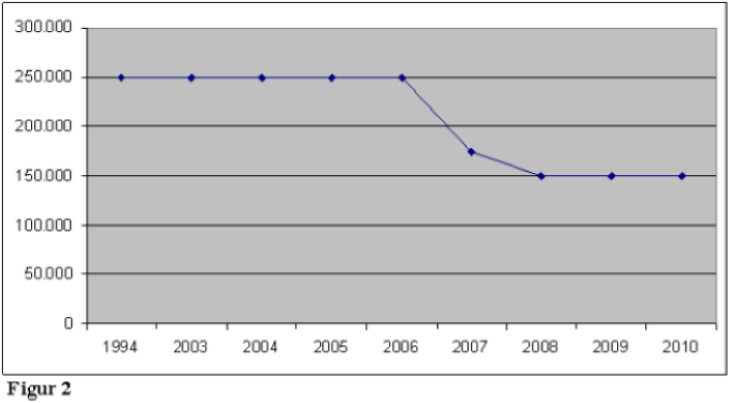

Hvis der i eksempel 40 ikke havde været svingende indtægter i årene, før sygdommen debuterede, anvender vi indtjeningen i det sidste år, inden sygdommen påvirkede indtægten (se figur 2). I figur 2 er det indtægten i 2005. Indtægten opregulerer vi herefter til anmeldeåret. (Se kapitel 3.2.1.)

3.3. Fastsættelse af årsløn for personer udenfor normalt erhverv

3.3.1. Personer kommet til skade i løntilskudsjob

Udgangspunkt: Ved fastsættelsen af årslønnen skal vi vurdere, hvad tilskadekomne ville kunne tjene på det ordinære arbejdsmarked, hvis muligheden for løntilskudsjob ikke forelå.

En ansættelse i et job med løntilskud er et samarbejde mellem et jobcenter og en privat eller offentlig arbejdsgiver. Når en borger er ansat i job med løntilskud, står borgeren som udgangspunkt til rådighed for arbejdsmarkedet. Et løntilskudsjob har til formål at opkvalificere en borger til at komme i ordinært arbejde. En løntilskudsordning varer normalt 6-12 måneder, og der er således tale om en midlertidig ordning.

Ved ansættelse i løntilskudsjob i det private udbetales der overenskomstmæssig løn med tilskud fra kommunen. Ved ansættelse i løntilskudsjob i det offentlige udbetales der løn, der som maksimum svarer til den dagpengesats, tilskadekomne ville være berettiget til.

Når tilskadekomne er ansat i et løntilskudsjob, vil vi i vurderingen inddrage følgende momenter:

- tidligere indtægt ved arbejde

- tilskadekomnes uddannelsesmæssige baggrund

- tilskadekomnes erhvervsmæssige erfaring

- lønnen i det private løntilskudsjob eller lønniveauet i den offentlige ansættelse

Når tilskadekomne er ansat i et løntilskudsjob hos en offentlig arbejdsgiver, modtager vedkommende ikke overenskomstmæssig løn, og den faktiske løn indgår derfor ikke som et moment i den skønsmæssige fastsættelse af årslønnen. I stedet vil vi inddrage den løn, som vi skønsmæssigt vurderer, at løntilskudsjobbet repræsenterer. Oplysninger herom får vi hos den konkrete arbejdsgiver, i uddannelsesguiden og hos fagforbundet på det pågældende jobområde. Arbejdstiden i løntilskudsjobbet er nogle gange kun 30 timer. Dette skyldes, at tilskadekomne ifølge aftale med A-kassen skal bruge de resterende 7 timers ugentlig arbejdstid på at være aktivt jobsøgende. Den løn, vi inddrager i skønnet, er lønnen svarende til fuld tid. De øvrige momenter nævnt ovenfor vil også indgå i skønnet.

|

3.3.2. Personer i job med personlig assistance

Udgangspunkt: Årslønnen fastsættes skønsmæssigt ud fra, hvad tilskadekomne ville kunne tjene, hvis muligheden for personlig assistance ikke forelå. Årslønnen skal afspejle tilskadekomnes indtjeningsevne på skadetidspunktet, og denne evne var allerede påvirket inden arbejdsskaden.

Tilskadekomne får en arbejdsskade i et job, hvor den pågældende allerede inden arbejdsskaden har en varig funktionsnedsættelse og derfor har fået tildelt en personlig assistance af kommunen. Tilskadekomne vil, som udgangspunkt, oppebære fuld løn. Det er kommunen, som aflønner den personlige assistance.

I skønnet inddrages:

- arten og omfanget af den forudbestående funktionsnedsættelse

- tilskadekomnes evner, ressourcer og uddannelse

- tilskadekomnes alder

- omfanget af den personlige assistance

|

3.3.3. Personer, der kommer til skade i fleksjob

Tilskadekomst i et fleksjob etableret efter den 1. januar 2013

Per 1. januar 2013 trådte den nye fleks- og førtidspensionsreform i kraft.

Udgangspunkt: Hvis skaden sker under ansættelse i et fleksjob etableret efter den 1. januar 2013, fastsættes årslønnen med udgangspunkt i den løn, tilskadekomne modtager fra arbejdsgiver. Vi skal dog vurdere, om den faktiske løn er retvisende for, hvad tilskadekomne på skadetidspunktet kunne have tjent på det ordinære arbejdsmarked, hvis muligheden for fleksjob ikke havde været til stede. Ved denne vurdering indgår momenterne nedenfor, herunder om timetallet i det konkrete fleksjob er udtryk for, hvor mange timer tilskadekomne ville være i stand til at arbejde på det ordinære arbejdsmarked.

Ifølge reformen skal arbejdsgiver kun betale for den arbejdsindsats, tilskadekomne reelt yder i fleksjobbet. Momenterne nævnt nedenfor vil derfor ofte have indgået ved fastsættelsen af lønnen i det konkrete fleksjob (lov om aktiv beskæftigelsesindsats § 70e), og lønnen vil derfor ofte være retvisende for tilskadekomnes reelle indtjeningsevne på skadetidspunktet.

Tilskadekomst i et fleksjob etableret før den 1. januar 2013

Udgangspunkt: I disse situationer fastsættes årslønnen skønsmæssigt ud fra en vurdering af, hvad tilskadekomne på skadetidspunktet kunne have tjent på det ordinære arbejdsmarked, hvis muligheden for fleksjob ikke havde været til stede. Se Principafgørelse U-03-07.